Na tej stronie dowiesz się:

- Kiedy trzeba zarejestrować się do VAT w Polsce?

- Jak długo trzeba czekać na nadanie numeru VAT w Polsce?

- Co to jest Biała Lista w Polsce?

- Co to jest Split Payment w Polsce?

- Co to jest JPK VAT w Polsce?

- Jakie deklaracje podatkowe w Polsce?są obowiązkowe?

- Które transakcje podlegają opodatkowaniu VAT w Polsce?

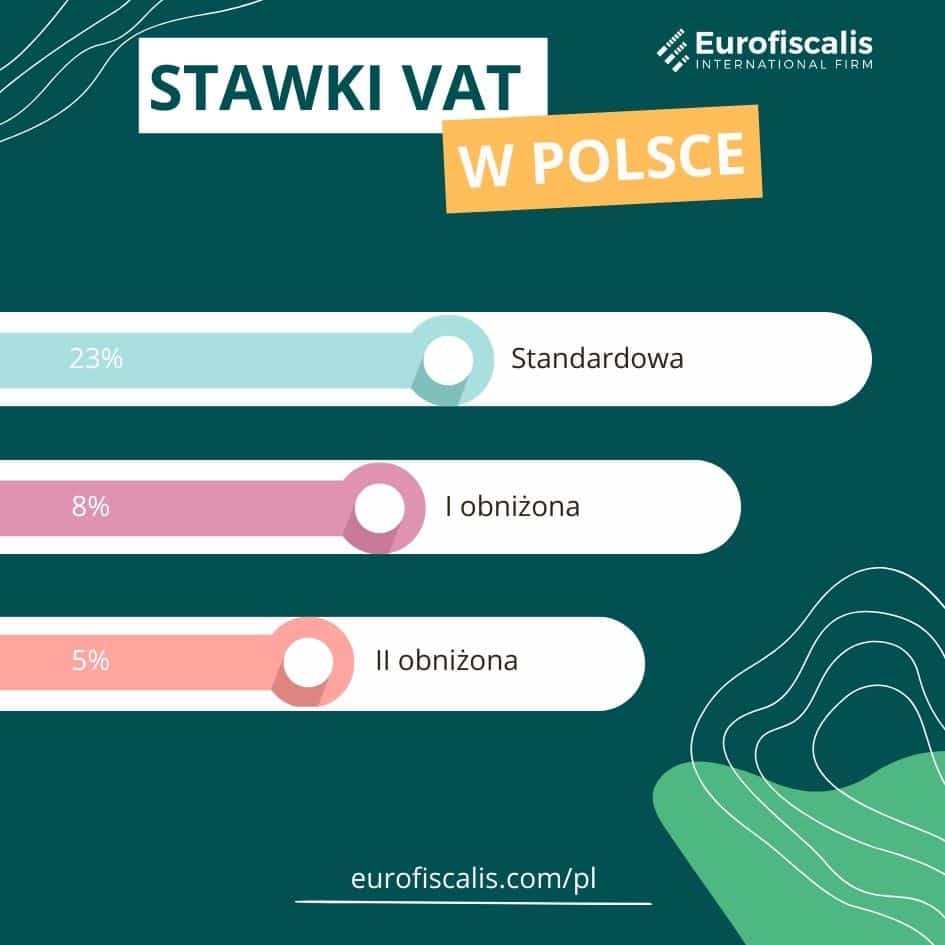

- Ile wynosi podatek VAT w Polsce?

- Na czym polega reverse charge w Polsce?

- Sprzedaż wysyłkowa w Polsce, a VAT

- Deklaracje INTRASTAT w Polsce

- Rozliczenia VAT w Polsce przy wsparciu Eurofiscalis Polska

- Usługi podatkowe i celne Eurofiscalis w Polsce

Podatek VAT Polska

Co musisz wiedzieć o polskim podatku VAT?

W 2025 roku stawki VAT w Polsce nadal wynoszą 23% (podstawowa) i 8%, 5%(obniżona), które musisz stosować na swoich fakturach sprzedaży.

W Polsce istnieje wiele rodzajów transakcji podlegających opodatkowaniu. Dlatego jeśli nie jesteś pewien, czy powinieneś uzyskać polski numer VAT i składać polskie deklaracje VAT, zapoznaj się z poniższym przewodnikiem VAT w Polsce. Treści w nim zawarte są na bieżąco aktualizowane we współpracy z naszymi ekspertami od podatku VAT w Polsce oraz doradcą podatkowym.

Zapraszamy Cię również do kontaktu przez formularz kontaktowy lub telefonicznego, gdzie bezpłatnie udzielimy Ci podstawowych informacji na temat Twoich obowiązków podatkowych w Polsce. razie potrzeby, realizujemy takie usługi jak: rejestracja VAT w Polsce, składanie polskich deklaracji VAT (JPK_VAT) czy prowadzenie kontroli podatkowych w lokalnym języku – więc o nic nie musisz się martwić!

Interesuje Cię temat “podatek VAT Polska”? Czytaj dalej lub skorzystaj z bezpłatnej konsultacji:

Bezpłatna konsultacja ze specjalistą podatkowym

Podatek VAT Polska - Rejestracja do celów podatku VAT dla nierezydentów

Podatek VAT w Polsce funkcjonuje pod nazwą podatku od towarów i usług. Reguluje go ustawa z dn. 11.03.2004 r o podatku od towarów i usług (Dz.U. z 2023 r. poz. 1570), potocznie nazywana jako ustawa o VAT w Polsce. Określa takie zagadnienia jak:

- Co jest przedmiotem opodatkowania w Polsce?

- Jakie podmioty podlegają opodatkowaniu?

- Jaka jest podstawa opodatkowania?

- Jakie istnieją w Polsce stawki VAT?

- Jakie są zasady rozliczania podatku VAT?

- Jakie zasady obowiązują wobec zwolnień z podatku VAT?

- Jakie są zasady wystawiania faktur w Polsce?

Z uwagi na bardzo korzystne położenie Polski w sercu Europy, kraj ten stał się celem biznesowym dla wielu zagranicznych przedsiębiorstw zarówno z Unii Europejskiej, jak i spoza. Dlatego też bardzo wiele firm decyduje się na to, aby uzyskać numer VAT w Polsce, a tym samym niemalże te same prawa, co lokalne przedsiębiorstwa.

Jakie są korzyści z uzyskania numeru VAT w Polsce?

- Możliwość dokonywania na terenie Polski transakcji opodatkowanych

- Możliwość stosowania polskich stawek VAT i rozliczania podatku VAT w Polsce

- Możliwość optymalizacji procesów logistycznych dzięki położeniu geograficznemu Polski

- Prestiż i zaufanie lokalnych firm wobec zagranicznego przedsiębiorstwa, które legitymuje się polskim numerem VAT.

Co ważne, rejestracja do VAT w Polsce musi zostać dokonana jeszcze przed planowaną aktywnością biznesową na terenie tego kraju. Powodem są restrykcyjne kary za opóźnienia w składaniu deklaracji VAT oraz odprowadzaniu należnych podatków w Polsce. Można zarejestrować się do VAT w Polsce z datą wsteczną, jednak należy liczyć się z tym, iż w takim przypadku oprócz kar i odsetek za opóźnienia, może zostać przeprowadzona również kontrola podatkowa.

Podatek VAT Polska: Jak długo trzeba czekać na numer VAT w Polsce?

Jeśli chcielibyśmy odpowiedzieć na pytanie, ile trwa rejestracja VAT w Polsce biorąc pod uwagę przepisy podatkowe, nie ma na to jasnej odpowiedzi. Nie ma niestety jasno określonego terminu, w którym wskazano, jak długo trzeba czekać na numer VAT w Polsce.

Jednak z naszego doświadczenia wynika, że numer VAT dla zagranicznych firm nadawany jest najczęściej w ciągu 5-30 dni. Wszystko zależy od tego, jaki profil działalności prezentuje dane przedsiębiorstwo, które poddawane jest wnikliwej weryfikacji.

Niestety może zdarzyć się, że polski urząd odrzuci wniosek o rejestrację VAT w Polsce i nie poinformuje o tym wnioskodawcy, ponieważ nie ma takiego obowiązku. Dlatego najlepiej jest, gdy rejestracja do VAT dla zagranicznych podmiotów prowadzona jest przez wykwalifikowane biuro podatkowe, np. Eurofiscalis Polska, które na bieżąco monitoruje proces uzyskania numeru VAT.

Jeśli po nadaniu numeru VAT będziesz upoważniał specjalistów podatkowych, takich jak np. Eurofiscalis Polska, do składania Twoich deklaracji VAT należy złożyć upoważnienie do wysyłki deklaracji podatkowej w imieniu innej osoby czyli druk UPL-1. Po jego autoryzacji przez urząd skarbowy, Twój pełnomocnik VAT w Polsce będzie mógł składać deklaracje podatkowe.

Te firmy, które oprócz lokalnej działalności w Polsce planują również biznes zagraniczny, pytają nas również ile trwa rejestracja VAT UE. Tutaj odpowiedź jest prosta, jeśli wnioskowaliśmy o jego nadanie numeru VAT UE w formularzu rejestracyjnym – numer VAT i VAT UE są nadawane jednocześnie.

Podatek VAT Polska: Deklaracje VAT i płatność podatku VAT w Polsce

W zależności od tego, jakie są Twoje obroty możesz składać deklarację VAT miesięczną (JPK_V7) lub kwartalną (JPK_V7K). Termin składania deklaracji VAT i płatności podatku przypada na 25 dzień miesiąca następującego po okresie rozliczeniowym.

Deklaracje VAT w Polsce mogą być składane wyłącznie w formie elektronicznej. Złożenie Jednolitego Pliku Kontrolnego (JPK w Polsce, w UE znany jako SAF-T) oznacza jednoczesne złożenie deklaracji VAT, która do 2020 roku składana była na osobnym formularzu.

Podczas rejestracji każdej firmie zostaje przydzielony tzw. mikrorachunek, na który dokonuje płatności za podatek VAT. Podatnik jest też zobowiązany do stosowania Split Paymentu, czyli Mechanizmu Podzielonej Płatności (MPP).

Podatek VAT Polska: Rodzaje deklaracji VAT w Polsce

W Polsce składane są następujące deklaracje, w zależności od typu przeprowadzanych transakcji opodatkowanych:

- JPK_V7M – dla tych firm, które rozliczają się miesięcznie w Polsce

- JPK_V7K – dla tych firm, które rozliczają się kwartalnie w Polsce

- VAT-8 – dla tych firm, które rozliczają się miesięcznie w Polsce z m.in. między innymi z wewnątrzwspólnotowego nabycia towarów oraz nie mają obowiązku składania deklaracji VAT-7 i VAT-7K

- VAT-9M – składają ją ci przedsiębiorcy, którzy rozliczają podatek VAT z tytułu importu usług lub nabycia towarów oraz usług oraz nie mają oni obowiązku składania deklaracji VAT-7, VAT-7K oraz VAT-8

- VAT-10 – składają te firmy, które rozliczają podatek VAT z tytułu wewnątrzwspólnotowego nabycia nowych środków transportu oraz nie mają obowiązku składania deklaracji VAT-7, VAT-7K, VAT-8 oraz VAT-9M

- VAT-11 – składają te firmy, które rozliczają podatek VAT z tytułu wewnątrzwspólnotowej dostawy nowego środka transportu oraz nie są podatnikami VAT i nie mają obowiązku składania deklaracji VAT-7, VAT-7K

- VAT-12 – składają firmy na opodatkowaniu ryczałtowym jako kierowcy taksówek

- VAT-14 – składają te firmy, które płacą podatek od wewnątrzwspólnotowego nabycia paliw silnikowych

- VAT-26 – składają ci podatnicy, którzy wykorzystują pojazdy samochodowe wyłącznie do celów działalności gospodarczej i dla których prowadzona jest ewidencja przebiegu pojazdów.

Podatek VAT Polska: Biała lista w Polsce

Aby uszczelnić system podatkowy w Polsce, wprowadzono obowiązek weryfikowania rachunków bankowych kontrahentów na tzw. białej liście podatników VAT. W przypadku dokonania zapłaty na rachunek nieznajdujący się na białej liście nakładane są kary finansowe.

Dowiedz się jak dodać rachunek na białą listę.

Polski numer VAT - transakcje podlegające opodatkowaniu

Poniżej prezentujemy niektóre z transakcji, które obligują do rejestracji do celów podatku VAT w Polsce:

- Import towarów do Polski

- Eksport towaru z Polski

- Wewnątrzwspólnotowe nabycia towarów (WNT)

- Wewnątrzwspólnotowa dostawa towarów (WDT)

- Magazynowanie towarów w Polsce, a następnie ich odsprzedaż

- Przesunięcia towarów z Polski do innych krajów UE

- Zakup towaru, a następnie jego odsprzedaż na terenie Polski (sprzedaż lokalna)

- Przekroczenie progów INTRASTAT -Przywóz: 6 000 000 PLN; Wywóz: 2 800 000 PLN (dane aktualne na 01.03.2025)

Adrian Andrzejewski

CEO Eurofiscalis Polska

Jeśli prowadzisz sprzedaż w Polsce lub planujesz jej rozpoczęcie, chętnie porozmawiam z Tobą i wprowadzę Cię w podstawy polskich tajników VAT. Podpowiem Ci, czy rejestracja VAT w Polsce jest konieczna w tym kraju i odpowiem na Twoje pytania. Czekam na Twojego e-maila lub telefon!

Podatek VAT w Polsce - Stawki VAT w Polsce

We Polsce obecnie obowiązują trzy stawki VAT:

- 23% – podstawowa stawka podatku. Obowiązuje ona w przypadku większości towarów nieobjętych obniżoną stawką VAT.

- 8% pierwsza obniżona stawka podatku obowiązuje m.in. na:

- 5% druga obniżona stawka podatku obowiązuje m.in. na:

– Niektóre rośliny

– Niektóre owoce, warzywa i nasiona

– Niektóre zwierzęta żywe i produkty pochodzenia zwierzęcego

– Większość produktów spożywczych

– Napoje bezalkoholowe

– Książki w formie drukowanej i elektronicznej

Stawka 0% VAT w Polsce obowiązuje na niektóre rodzaje transportu,usług związanych z naprawą/uszlachetnianiem towarów oraz importu/eksportu pod warunkiem spełnienia określonych wymogów.

Reverse Charge - Odwrotne obciążenie w Polsce

W przypadku, gdy dostarczasz usługi na rzecz swojego kontrahenta z innego, unijnego kraju masz obowiązek zastosowania mechanizmu odwrotnego obciążenia, czyli Reverse Charge. Polega on na tym, iż to nabywca rozlicza podatek z otrzymanej usługi. Wówczas Twoja faktura powinna wyglądać następująco:

- Faktura nie zawiera stawki podatku VAT ani kwoty podatku VAT

- W pozycji „stawka VAT” na fakturze powinien znaleźć się skrót „n/a” lub „np” (nie podlega)

- Na fakturze musi widnieć adnotacja o zastosowanym mechanizmie odwrotnego obciążenia

- Faktura musi zawierać Twój unijny numer VAT z przedrostkiem PL – jeśli oczywiście został Ci on nadany

Fakturę za usługi podlegające reverse charge w Polsce należy wystawić najpóźniej do 15 dnia miesiąca następującego po miesiącu, w którym odbyło się dostarczenie danej usługi. Tego typu transakcja musi zostać wykazana w deklaracji VAT-UE do 25 dnia miesiąca następującego po miesiącu, w którym wystąpił obowiązek podatkowy.

Zapraszamy do skorzystania z bezpłatnej konsultacji na podstawowe tematy związane z podatkiem VAT w Polsce.

Podatek VAT Polsce - jakie dane na fakturze?

Sprawdź, czy wszystkie poniższe pozycje umieszczasz na swoich polskich fakturach sprzedaży. Jeśli którejś pozycji brakuje – musisz dokonać korekty faktury. Jest to istotne przede wszystkim z punktu widzenia potencjalnej kontroli podatkowej.

- Dane sprzedawcy – nazwa, adres, numer VAT

- Dane odbiorcy – nazwa, adres, numer VAT

- Numer faktury

- Data wystawienia dokumentu

- Data dostawy towaru

- Metryczka: Opis dostarczanych towarów, ilość/waga,

- Metryczka: Kwota netto, kwota VAT, kwota brutto

- Zastosowana stawka VAT

- Jeśli zastosowano stawkę VAT 0% – adnotacja na temat przepisu zwalniającego z podatku VAT (wraz z numerem dyrektywy)

- Jeśli zastosowano reverse charge (odwrotne obciążenie) – adnotacja na temat przepisów dotyczących niepodleganiu podatkowi VAT (wraz z numerem dyrektywy)

- Waluta, w której wystawiono fakturę oraz ewentualne przeliczenie zgodnie z obowiązującymi kursami wymiany walut

Zwrot VAT Polska - terminy i zasady

Zwrot VAT w Polsce nie jest tak skomplikowany jak np. zwrot VAT we Włoszech. Należy jednak pamiętać, że każdorazowo związany jest z kontrolą podatkową, niezależnie od tego, jaka kwota VAT została wskazana na formularzu. Do trudności należy również fakt, iż każda zagraniczna firma, która chce uzyskać zwrot VAT w Polsce musi posiadać rachunek w polskim banku, którego nie da się niestety założyć zdalnie. Uzyskanie go wiąże się więc z koniecznością wizyty w Polsce.

Procedura zwrotu VAT w Polsce rozpoczyna się od złożenia deklaracji VAT za okres, w którym nabyto towar lub usługę. Podatnik może odliczyć VAT naliczony najwcześniej w deklaracji za okres, w którym powstał obowiązek podatkowy związany z zakupem. Jeżeli VAT naliczony nie zostanie odliczony w pierwszym możliwym okresie, istnieje możliwość dokonania odliczenia w kolejnych okresach rozliczeniowych, zależnie od częstotliwości rozliczeń VAT przez podatnika (miesięcznie lub kwartalnie).

W przypadku, gdy kwota VAT naliczonego przewyższa VAT należny, podatnik może wystąpić o zwrot różnicy. Procedura zwrotu VAT może obejmować zwrot na rachunek bankowy, na rachunek VAT lub przeniesienie nadwyżki na kolejny okres rozliczeniowy. Standardowy termin zwrotu VAT wynosi 60 dni, ale może być wydłużony do 180 dni w przypadku braku sprzedaży w danym okresie lub skrócony do 25 dni, gdy podatnik spełnia określone warunki, takie jak stałe zarejestrowanie jako czynny podatnik VAT przez ostatnie 12 miesięcy. Przedłużenie okresu zwrotu powoduje również kontrola podatkowa, która niemal w 100% przypadków jest przeprowadzana po złożeniu wniosku o zwrot VAT w Polsce.

Kary podatkowe w Polsce

Od 2024 roku wzrosły kary za przestępstwa i wykroczenia skarbowe w Polsce. Sięgają one obecnie kwot rzędu od 424 zł do 84 840 zł. Wzrost kar spowodowany był podwyżką płacy minimalnej w Polsce, które stanowią odniesienie wyliczania kar za przestępstwa skarbowe. Ogłoszone minimalne wynagrodzenie od 01.01.2024 to 4242 złotych brutto (rozporządzenie Rady Ministrów z 14.09.2023 Dz. U. poz. 1893).

Przestępstwo skarbowe w Polsce określają przepisy Kodeksu Karno-Skarbowego. Jest nim czyn zabroniony przez kodeks pod rygorem kary w stawkach dziennych, ograniczenia wolności lub pozbawienia wolności. Kary kwotowe wymierzane są przez sąd w stawkach dziennych, które nie mogą być niższe od 1/30 części minimalnego wynagrodzenia i przekraczać jej czterystukrotności. Stawka kar za przestępstwa skarbowe w Polsce plasuje się w granicach od 141,40 zł do 56 560 zł. Najmniejsza kara grzywny to 10 stawek dziennych. Oznacza to, że w 2024 sąd nie wymierzy kary niższej niż 1 414 zł.

Z kolei wykroczenie skarbowe w Polsce (również definiowane w Kodeksie Karno-Skarbowym) to czyn zabroniony pod rygorem kary określanej kwotowo: jeżeli kwota uszczuplonej lub narażonej na uszczuplenie należności publicznoprawnej albo wartość przedmiotu czynu nie przekracza pięciokrotnej wysokości minimalnego wynagrodzenia w czasie jego popełnienia. Za wykroczenie skarbowe w Polsce można zostać ukaranym grzywną w granicach 1/10 do dwudziestokrotnej wysokości minimalnej płacy. Zatem w 2024 roku najniższa kara za wykroczenie skarbowe wyniesie 424 zł, a najwyższa 84 840 zł.

Odsetki VAT w Polsce - jak je wyliczyć?

Oprócz kar za niespełnianie wymogów określonych w przepisach podatkowych firmy mogą być obciążone również odsetkami wynikającymi z opóźnienia w zapłacie podatku VAT i złożenia JPK_V7.

W 2025 roku obowiązują następujące stawki odsetek podatkowych:

- 14,50% w skali roku – stawka podstawowa odsetek za zwłokę od zaległości podatkowych,

- 7,25% w skali roku – stawka obniżona odsetek za zwłokę od zaległości podatkowych (50% stawki podstawowej),

- 7,25% w skali roku – stawka opłaty prolongacyjnej (50% stawki podstawowej),

- 21,75% w skali roku – stawka podwyższona odsetek za zwłokę od zaległości podatkowych (150% stawki podstawowej).

Aby ułatwić obliczanie odsetek podatkowych resort finansów udostępnił kalkulator, który znajdziesz pod tym linkiem.

Odsetki VAT w Polsce - egzekucja należności

Odsetki VAT w Polsce - jak ich uniknąć?

Co ważne, możliwe jest ograniczenie odsetek podatkowych, gdy pierwotna deklaracja zostanie skorygowana, a podatnik ureguluje zaległość nie później niż do 7 dnia od przesłania korekty do urzędu skarbowego i nie później niż w terminie do 6 miesięcy od daty pierwotnego terminu złożenia deklaracji VAT. Wówczas możliwe jest obniżenie odsetek o 50%. Jest to możliwe jedynie w przypadku, gdy podatnik samodzielnie wykryje nieprawidłowość i nie otrzymał informacji o rozpoczęciu czynności sprawdzających.

Działa to jednak w dwie strony, ponieważ odsetki mogą zostać podwyższone o 150%, gdy zostaną wykryte poniższe przypadki:

- W wyniku kontroli podatkowej, celno-skarbowej lub postępowania podatkowego ujawnione zostanie zaniżenie zobowiązania podatkowego lub zawyżenie kwoty nadpłaty/zwrotu podatku VAT.

- W wyniku złożenia korekty deklaracji po doręczeniu zawiadomienia o wszczęciu kontroli podatkowej lub celno-skarbowej, a także gdy korekta zostanie złożona w wyniku czynności sprawdzających.

- W wyniku ujawnienia niezłożenia deklaracji podatkowej i braku zapłaty podatku pomimo ciążącego obowiązku

- Gdy zaniżona kwota podatku należnego lub zawyżona kwota nadpłaty/zwrotu podatku VAT przekracza 25% kwoty należnej i jest wyższa niż pięciokrotna wysokość minimalnej płacy.

Jeśli masz problemy związane z karami podatkowymi w Polsce, chętnie Ci pomożemy. W tym celu skontaktuj się z nami, a wspólnie omówimy możliwości pomocy. Jedną z nich jest złożenie czynnego żalu.

W określonych warunkach możliwe jest rozłożenie długu na raty lub nawet odroczenie terminu spłaty. Wówczas nie trzeba płacić odsetek za okres odroczenia lub płatności w ratach. Niestety jednak konieczne jest opłacenie tzw. opłaty prolongacyjnej w wysokości 50% wartości odsetek podatkowych.

Zadzwoń do nas. Rozwińmy wspólnie Twój biznes w Polsce i za granicą

Dowiedz się, jak możemy Ci pomóc w tematach związanych z księgowością i podatkiem VAT za granicą

- Bezpłatna i niezobowiązująca konsultacja

INTRASTAT w Polsce - deklaracje statystyczne GUS

Każda firma, która dokonuje wewnątrzunijnej wymiany towarów jest zobowiązana do składania deklaracji INTRASTAT, gdy przekroczy ustawowe progi.

W 2025 roku ustalono próg w wysokości 6 000 000 PLN w przypadku przywozu towarów oraz 2 800 000 PLN w przypadku wywozu towarów z Polski.

To w gestii podatnika jest, aby kontrolować dokonywane przywozy i wywozy, a w odpowiednim momencie zarejestrować się do INTRASTAT i rozpocząć raportowanie o dokonanych transakcjach. W przypadku niedopełnienia obowiązków administracja nakłada na podatników kary.

Składanie deklaracji INTRASTAT w Polsce jest możliwe poprzez portal rządowy PUESC.

Deklarację INTRASTAT w Polsce należy składać do 10 dnia miesiąca następującego po okresie, w którym zaistniał obowiązek sprawozdawczy.

W przypadku niewywiązywania się z obowiązków urząd statystyczny przesyła upomnienia. Jeśli nie zostaną dopełnione wymogi, firma może zostać obciążona karą w wysokości 3000 złotych za każdy miesiąc opóźnienia w dopełnieniu obowiązków.

Więcej o INTRASTAT w Polsce przeczytasz na naszej dedykowanej stronie, na której opisujemy, jak możemy Ci pomóc z obowiązkami sprawozdawczymi w Polsce.

Podatek VAT Polska - Sprzedaż wysyłkowa, a VAT

Od lipca 2021 istnieje możliwość rozliczania sprzedaży wysyłkowej do krajów Unii Europejskiej poprzez procedurę One Stop Shop (OSS). Sprzedaż internetowa, sprzedaż e-commerce nie stanowi już konieczności do rejestracji VAT po przekroczeniu progów. Przedsiębiorcy nadal mogą jednak wybrać, w jaki sposób chcą rozliczać sprzedaż.

Jeśli jest ona realizowana tylko na terenie Polski, sprzedawca ma możliwość rejestracji do VAT w w tym kraju po przekroczeniu limitu sprzedaży w wysokości 10 000 EUR (jest to limit łączny na wszystkie kraje UE). Wówczas może stosować polskie stawki VAT, polskie zasady podatkowe i rozliczać się bezpośrednio w Polsce.

Oddziały i biura partnerskie Eurofiscalis obecne są w każdym kraju Unii Europejskiej. Dzięki temu rozwiązujemy wszystkie problemy podatkowe naszych klientów, niezależnie od kraju. Wskazujemy im możliwe ścieżki rozwoju.

Usługi Eurofiscalis w Polsce

Podatek VAT Polska - Nasze polskie biuro świadczy następujące usługi:

- Rejestracja VAT - uzyskanie numeru do celów podatku VAT w Polsce

- Składanie deklaracji VAT w Polsce

- Składanie deklaracji VAT UE w Polsce

- Obsługa kadrowo - płacowa w Polsce

- Usługi celne - odprawy i procedury celne w Polsce

- Usługi księgowe w Polsce

- Składanie deklaracji INTRASTAT w Polsce

- Zakładanie spółek, oddziałów, agencji, holdingów w Polsce

- Usługi biura wirtualnego w Polsce

- Przedstawicielstwo i pełnomocnictwo podatkowe w Polsce

- Zwrot podatku VAT w Polsce

- Audyt VAT i wsparcie podczas kontroli podatkowych w Polsce

- Deklaracje akcyzowe w Polsce

- Reprezentacja firm transportowych na terenie całej Unii Europejskiej

Dlaczego Eurofiscalis?

Gwarancja bezpieczeństwa

Podejmując z nami współpracę, możesz mieć pewność, iż nasi eksperci zapewnią poprawność Twoich rozliczeń zgodnie z przepisami. Od teraz możesz spać spokojnie!

Oszczędność czasu

Poprowadzimy Cię za rękę poprzez wszystkie procedury związane z rozliczeniem Twojej działalności. Krok po kroku. 90% formalności jest po naszej stronie. Oszczędzasz nie tylko czas i pieniądze, ale również nerwów i stresu związanego z zawiłymi przepisami.

Wsparcie w rozwoju

Z naszym wsparciem możesz wprowadzić kolejne usługi do swojego portfolio działalności. Podpowiemy, jakie należy spełnić obowiązki. Z powodzeniem rozszerzysz działalność w kolejnych zagranicznych krajach.

Świetny kontakt

To nasz ogromny atut! Klienci bardzo często w rozmowach z nami podkreślają, że cenią nie tylko naszą wszechstronność i wiedzę, ale także uprzejmość i kontaktowość. Telefon i e-mail od klienta jest dla nas rzeczą świętą!

Biura w całej Unii Europejskiej

Jeśli zastanawiasz się nad rozszerzeniem swoich usług o kolejne kraje UE z nami będzie to o wiele prostsze! Mamy biura w każdym kraju Unii Europejskiej. Chętnie udzielimy Ci wsparcia w zakresie formalności.

Doświadczeni eksperci podatkowi

Nasz zespół to nasza siła. Nasi eksperci posiadają kilkanaście lat doświadczenia w podatkach międzynarodowych. Nie ma dla nas problemu nie do rozwiązania. Każdy z nas wyspecjalizował się w różnych dziedzinach. Dzięki temu mamy siłę!