Na tej stronie dowiesz się:

- Kiedy trzeba zarejestrować się do VAT w Norwegii?

- Jak długo trzeba czekać na nadanie numeru VAT w Norwegii?

- Jakie deklaracje w Norwegii są obowiązkowe?

- Które transakcje podlegają opodatkowaniu VAT

w Norwegii? - Ile wynosi podatek VAT w Norwegii?

- Na czym polega reverse charge w Norwegii?

- Sprzedaż wysyłkowa do Norwegii, a VAT

- Deklaracje INTRASTAT w Norwegii

- Rozliczenia VAT w Norwegii przy wsparciu Eurofiscalis Polska

Podatek VAT Norwegia

Co musisz wiedzieć o norweskim podatku VAT?

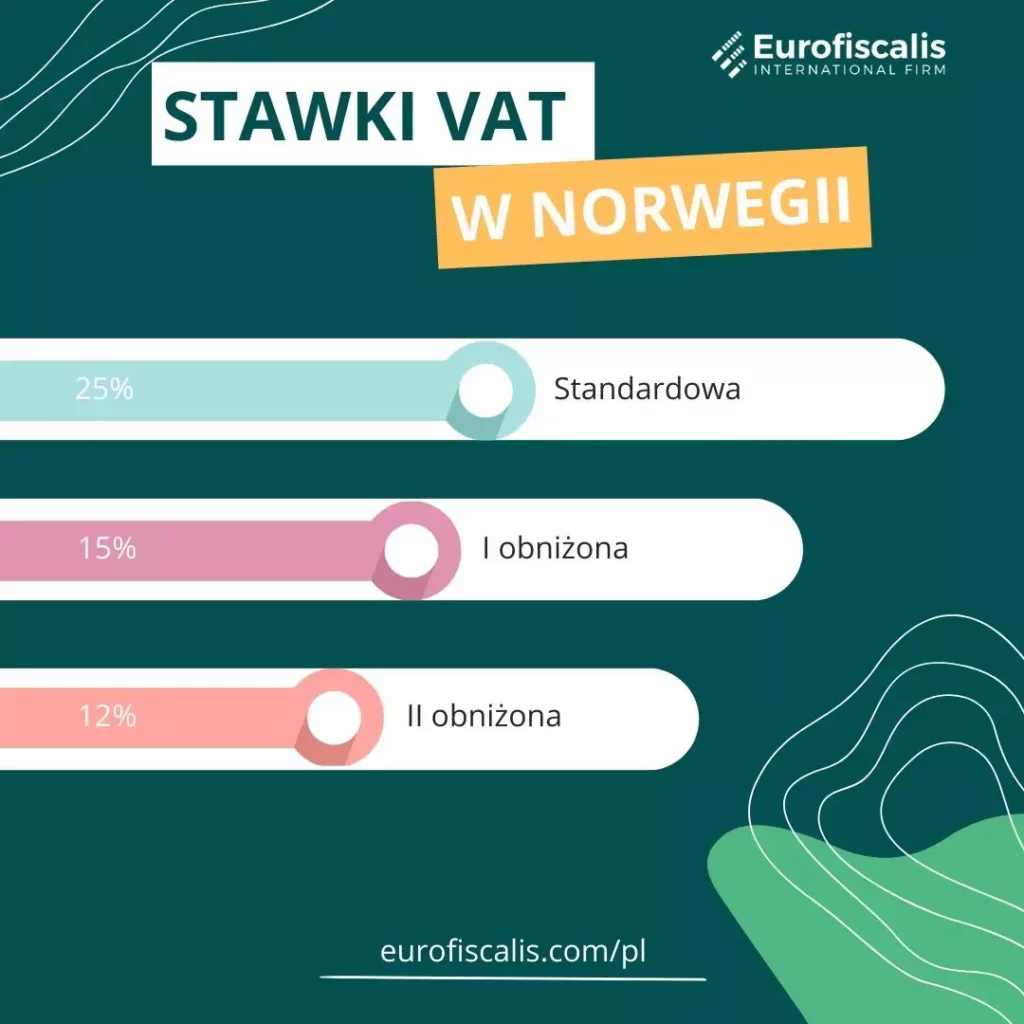

W 2025 roku stawki VAT w Norwegii wynoszą 25% (podstawowa) i 15, 12% (obniżone). Te stawki VAT musisz wskazywać na swoich fakturach sprzedaży w zależności od kategorii produktu lub usługi, które oferujesz (omawiamy je poniżej).

Przygotowaliśmy niniejszy przewodnik VAT w Norwegii, aby ułatwić Ci spełnienie Twoich obowiązków podatkowych, jeśli prowadzisz biznes w tym kraju. Przygotowaliśmy go we współpracy z naszym norweskim biurem i zawiera wyłącznie dane z rządowych stron.

Norwegia nie jest członkiem Unii Europejskiej, dlatego planując operacje opodatkowane musisz być do nich przygotowany. Dlatego jeśli nie jesteś pewien, czy powinieneś zarejestrować się do VAT w Norwegii, skontaktuj się z nami przez formularz kontaktowy lub telefonicznego, gdzie bezpłatnie udzielimy Ci podstawowych informacji na temat Twoich obowiązków podatkowych w Norwegii.

W razie potrzeby, realizujemy takie usługi jak: rejestracja VAT w Norwegii, składanie norweskich deklaracji VAT, czy prowadzenie kontroli podatkowych w lokalnym języku – więc o nic nie musisz się martwić!

Interesuje Cię temat “podatek VAT Norwegia”? Czytaj dalej lub skorzystaj z bezpłatnej konsultacji:

Bezpłatna konsultacja ze specjalistą podatkowym

Podatek VAT Norwegia - Rejestracja do celów podatku VAT

Urząd skarbowy w Norwegii znany jest z tego, iż wystarczy jedno niewielkie uchybienie i natychmiast naliczane są kary i odsetki w sposób automatyczny. Od razu wszczynana jest również kontrola podatkowa. Dlatego jeśli chcesz prowadzić biznes w Norwegii, pamiętaj, aby odpowiednio wcześniej zaplanować proces rejestracji do VAT w Norwegii, przed rozpoczęciem działalności w tym kraju.

Numer VAT Norwegia : Jak długo trzeba czekać na numer VAT?

Na numer VAT w Norwegii trzeba czekać około 60 dni. Jak widzisz, to niemal dwa miesiące, a do tego okresu należy doliczyć czas niezbędny do zgromadzenia dokumentów rejestracyjnych. Dlatego nie zwlekaj z podjęciem decyzji, jeśli masz pewność, że będziesz prowadzić działalność w Norwegii.

Norweski numer VAT składa się z 12 cyfr oraz sufiksu „MVA”, przykład: 111222333444MVA. Wnioski wraz całą dokumentacją składamy w norweskim urzędzie skarbowym: Skatteetaten.

Te same terminy obowiązują wobec płatności podatku VAT w Norwegii. W przypadku, gdy termin płatności przypada w sobotę, niedzielę lub norweskie święto wolne od pracy – termin płatności za podatek VAT w Norwegii przesuwany jest na kolejny dzień roboczy.

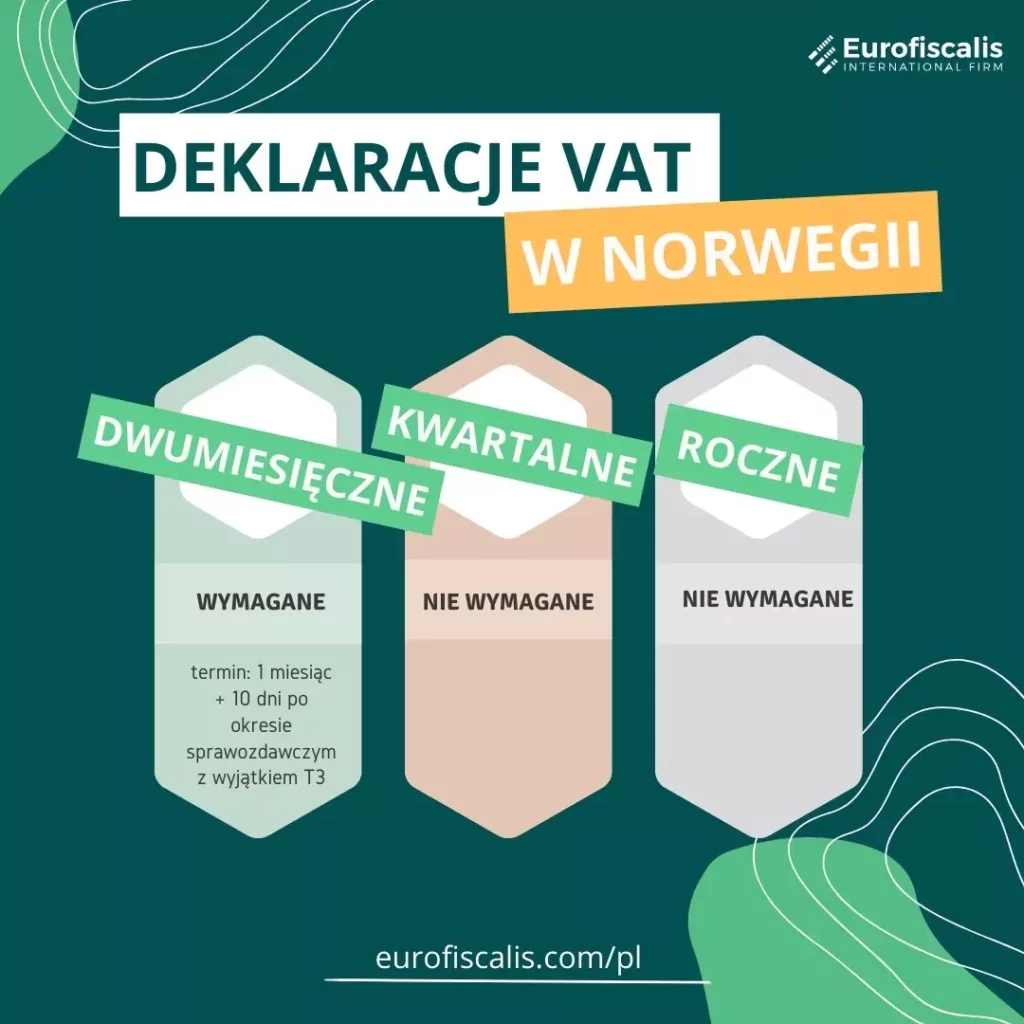

Podatek VAT Norwegia : Deklaracje VAT i płatność podatku VAT w Norwegii

Deklaracje VAT w Norwegii składane są w rytmie dwumiesięcznym. Termin składania deklaracji VAT w Norwegii przypada według harmonogramu

- T1 (styczeń-luty): Deklaracja musi zostać złożona do 10 kwietnia.

- T2 (marzec-kwiecień): Deklaracja musi zostać złożona do 10 czerwca.

- T3 (maj-czerwiec): Deklaracja musi zostać złożona do 31 sierpnia.

- T4 (lipiec-sierpień): Deklaracja musi zostać złożona do 10 października.

- T5 (wrzesień-październik): Deklaracja musi zostać złożona do 10 grudnia.

- T6 (listopad-grudzień): Deklaracja musi zostać złożona do 10 lutego następnego roku

Roczna deklaracja VAT w Norwegii nie jest wymagana.

Numer VAT w Norwegii - transakcje podlegające opodatkowaniu

Poniżej prezentujemy niektóre z transakcji, które obligują do rejestracji do celów podatku VAT w Norwegii:

- Import towarów do Norwegii

- Eksport towaru z Norwegii

- Magazynowanie towarów w Norwegii, a następnie ich odsprzedaż

- Zakup towaru, a następnie jego odsprzedaż na terenie Norwegii (sprzedaż lokalna)

- Świadczenie usług niewyłączonych i niezwolnionych z VAT na terenie Norwegii

Adrian Andrzejewski

CEO Eurofiscalis Polska

Jeśli prowadzisz sprzedaż w Norwegii lub planujesz jej rozpoczęcie, chętnie porozmawiam z Tobą i wprowadzę Cię w podstawy norweskich tajników VAT. Podpowiem Ci, czy rejestracja VAT w Norwegii jest konieczna w tym kraju i odpowiem na Twoje pytania. Czekam na Twojego e-maila lub telefon!

Podatek VAT Norwegia - Stawki VAT w Norwegii

W Norwegii obecnie obowiązują trzy stawki VAT:

- 25% – podstawowa stawka podatku. Obowiązuje ona w przypadku większości towarów nieobjętych obniżoną stawką VAT.

- 15% pierwsza obniżona stawka podatku obowiązuje m.in. na:

- 12% druga obniżona stawka podatku obowiązuje m.in. na:

– Usługi w zakresie transportu pasażerskiego

– Wstęp na wydarzenia kulturalne i do muzeów

– Bilety do kina

– Noclegi w hotelach

W Norwegii stawka VAT 0% jest stosowana takich produktów i usług jak: gazety, książki (zarówno drukowane, jak i e-booki), usługi pogrzebowe oraz transport międzynarodowy, który rozpoczyna się w Norwegii, ale kończy się za granicą, jak typowe bilety lotnicze. Dodatkowo, stawka ta dotyczy również towarów i usług dostarczanych do przemysłu naftowego oraz eksportu.

Podatek VAT Norwegia - jakie dane na fakturze?

Norwegia wymusza surowe przepisy dotyczące fakturowania, zgodnie z którymi przedsiębiorstwa muszą przestrzegać, podkreślając zaangażowanie kraju w precyzyjne praktyki rozliczeniowe. Sprawdź, czy wszystkie poniższe pozycje umieszczasz na swoich norweskich fakturach sprzedaży. Jeśli którejś pozycji brakuje – musisz dokonać korekty faktury. Jest to istotne przede wszystkim z punktu widzenia potencjalnej kontroli podatkowej.

- Dane sprzedawcy – nazwa, adres, numer VAT

- Dane odbiorcy – nazwa, adres, numer VAT

- Numer faktury

- Data wystawienia dokumentu

- Data dostawy towaru

- Metryczka: Opis dostarczanych towarów, ilość/waga,

- Metryczka: Kwota netto, kwota VAT, kwota brutto

- Zastosowana stawka VAT

- Jeśli zastosowano stawkę VAT 0% – adnotacja na temat przepisu zwalniającego z podatku VAT (wraz z numerem dyrektywy)

- Jeśli zastosowano reverse charge (odwrotne obciążenie) – adnotacja na temat przepisów dotyczących niepodleganiu podatkowi VAT (wraz z numerem dyrektywy)

- Waluta, w której wystawiono fakturę

Norweska faktura sprzedaży - najczęściej popełniane błędy

Poniżej przedstawiamy najczęściej popełniane błędy na norweskich fakturach sprzedaży:

- Brak właściwej numeracji: Faktury muszą mieć ciągłą numerację. Błędy mogą pojawić się, gdy numeracja jest nieciągła lub zmienia się ręcznie

- Brak właściwej daty: Faktury muszą zawierać datę wystawienia, datę sprzedaży oraz termin płatności. Częstym błędem jest brak jednej z tych dat lub ich niepoprawne wprowadzenie

- Niepoprawne dane kontrahenta: Dane kontrahenta, takie jak nazwa firmy, adres czy numer VAT, muszą być aktualne i poprawne. Błędy w tych informacjach są często spotykane

- Brak wymaganych informacji: Faktura musi zawierać wszystkie elementy wymagane przepisami, takie jak numer faktury, dane sprzedawcy i nabywcy, opis towarów lub usług, ilość, cena netto, stawki VAT, kwoty obniżek cen i rabatów, kwotę podatku oraz ogólną kwotę należności

- Oznaczenie dokumentów jako oryginały i kopie: Obecne przepisy nie wymagają dzielenia faktur na oryginały i kopie, mimo to wielu przedsiębiorców wciąż popełnia ten błąd

- Podpisywanie faktur: Podpisywanie faktur nie jest wymagane przez przepisy, jednak niektórzy przedsiębiorcy nadal to robią, co jest zbędne

- Brak wskazanych stawek VAT: Na fakturach muszą być prawidłowo oznaczone stawki VAT. Brak takiej informacji lub błędne oznaczenie stawki może prowadzić do problemów podatkowych

- Nieterminowe wystawienie faktury zaliczkowej: Faktury zaliczkowe muszą być wystawione nie później niż siódmego dnia od otrzymania przedpłaty. Brak terminowego wystawienia takich faktur jest częstym błędem

Zapraszamy do skorzystania z bezpłatnej konsultacji na podstawowe tematy związane z podatkiem VAT w Norwegii.

Import Norwegia - jakie wymogi obowiązują?

Aby importować towary do Norwegii, musisz spełnić szereg wymagań i przestrzegać obowiązujących przepisów celnych i podatkowych:

- Rejestracja do VAT: musisz posiadać numer VAT, aby móc dokonać importu w Norwegii, a Twój roczny obrót przekracza 50 000 NOK

- Deklaracja celna: Wszystkie towary importowane do Norwegii muszą być zgłoszone do norweskich służb celnych za pomocą tzw. Single Administrative Document (SAD)

- Numer EORI: Firmy spoza Europejskiego Obszaru Gospodarczego (EEA) muszą posiadać numer EORI (Economic Operator Registration and Identification) do zgłaszania towarów celnych

- Import VAT: na importowane towary wynosi w Norwegii zazwyczaj 25%, z wyjątkiem żywności, dla której stawka wynosi 15%. Wszystkie towary, niezależnie od tego, czy są objęte cłem, podlegają opodatkowaniu VAT.

- Cło i akcyza: Niektóre towary mogą podlegać cłom importowym, zwłaszcza produkty spożywcze i tekstylia. Ponadto, mogą być naliczane akcyzy na produkty takie jak napoje alkoholowe, wyroby tytoniowe czy pojazdy

- Ograniczenia i zakazy: Import niektórych towarów jest ograniczony lub zakazany. Przykładowo, import alkoholu, tytoniu, żywności, roślin, zwierząt, leków czy materiałów niebezpiecznych może wymagać specjalnych zezwoleń od odpowiednich norweskich agencji

- Dokumentacja i etykietowanie: Towary muszą być odpowiednio oznakowane i posiadać pełną dokumentację. Dla produktów rolnych i spożywczych obowiązują specyficzne normy dotyczące etykietowania i składu

- Zwolnienia i ulgi: Norwegia posiada umowy o wolnym handlu, które mogą uprawniać towary do obniżonych stawek celnych lub całkowitego zwolnienia z cła. Te umowy jednak nie obejmują podatku VAT ani akcyzy

Jak odzyskać podatek import VAT w Norwegii?

Aby móc odzyskać podatek import VAT musisz być zarejestrowanym podatnikiem w Norwegii. Firmy mogą odzyskać podatek import VAT przez złożenie wniosku do norweskiej administracji podatkowej. Jeśli firma nie posiada siedziby w Norwegii, może to zrobić za pośrednictwem przedstawiciela podatkowego, takiego jak Eurofiscalis. Do wniosku należy dołączyć wszystkie wymagane dokumenty, takie jak oryginalne faktury i paragony. Wnioski o zwrot VAT muszą być składane corocznie do 30 czerwca, obejmując okres od stycznia do grudnia roku poprzedniego. Proces zwrotu może trwać do czterech miesięcy dla firm z UE i pięciu miesięcy dla firm spoza UE.

W przypadku zwrotu towarów za granicę z powodu wad lub niewłaściwej dostawy, można również ubiegać się o zwrot VAT. Towary muszą być zwrócone w ciągu roku od importu, a norweska administracja podatkowa może przedłużyć ten termin w wyjątkowych okolicznościach. Aby ubiegać się o zwrot VAT, przedsiębiorstwa muszą spełnić określone warunki i przejść przez szczegółową procedurę, co obejmuje zarówno zgłoszenie w norweskim urzędzie podatkowym, jak i zapewnienie, że wszystkie dokumenty są kompletne i zgodne z wymogami.

Odroczony import VAT w Norwegii

Odroczony import VAT w Norwegii, znany również jako mechanizm odwrotnego obciążenia przy imporcie, został wprowadzony 1 stycznia 2017 roku, fundamentalnie zmieniając sposób rozliczania tego podatku. Wcześniej, importerzy byli zobowiązani do zapłaty należnego podatku import VAT bezpośrednio Norweskiemu Urzędowi Celnemu (Tolletaten) w momencie dokonywania odprawy celnej importowanych towarów. Obecnie, jak informuje Norweski Urząd Podatkowy, obowiązek obliczenia i zadeklarowania VAT od importu spoczywa na importerze i jest realizowany poprzez jego okresową deklarację VAT (MVA-melding).

System odroczonego import VAT może być wykorzystywany w przypadku, gdy dany podmiot zarejestrowany jest w tzw. Merverdiavgiftsregisteret (norweski rejestr podatników VAT) – czyli krótko mówiąc – posiada norweski numer VAT. Co ważne – nie ma konieczności wnioskowania o możliwość korzystania z procedury odroczonego import VAT – każdy podatnik, który rejestruje się do VAT w Norwegii nabywa tę możliwość z automatu.

Podstawą do obliczenia podatku import VAT w Norwegii jest wartość celna towarów powiększona o ewentualne cła i inne opłaty, zgodnie z danymi z deklaracji celnej dostępnej w systemie Altinn.

Ważne: zadeklarowany należny import VAT jest jednocześnie odliczany jako VAT naliczony w tej samej deklaracji VAT (pod warunkiem, że importer ma prawo do odliczenia), co powoduje odroczenie płatności podatku import VAT i w efekcie poprawia płynność finansową importera.

Czym jest system VOEC?

VOEC (Value-Added Tax On E-Commerce) to uproszczony system podatkowy wprowadzony przez Norweską Administrację Podatkową, ułatwiający pobór VAT od zagranicznych firm sprzedających towary o niskiej wartości oraz usługi cyfrowe konsumentom w Norwegii. System ten dotyczy sprzedaży B2C, obejmując towary poniżej 3000 NOK. Rejestracja do VOEC jest obowiązkowa dla firm, które osiągnęły sprzedaż powyżej 50 000 NOK w ciągu 12 miesięcy. System ten usprawnia procedury podatkowe i zapobiega podwójnemu opodatkowaniu.

Od 1 stycznia 2024 r., firmy muszą cyfrowo podać unikalny numer VOEC do podmiotu odpowiedzialnego za transport towarów. Transporter przesyła ten numer do norweskich służb celnych, co zapewnia prawidłową dokumentację. Dodatkowo, firmy muszą dostarczyć szczegółowe informacje o zawartości przesyłki, w tym wartość towarów, opis produktów i ich ilość.

Kary podatkowe w Norwegii

W Norwegii kary podatkowe mogą być nakładane za różne naruszenia przepisów podatkowych, w tym za opóźnienia w składaniu deklaracji czy opóźnienia w zapłacie podatku VAT.

- Opóźnienie w złożeniu deklaracji: Firmy, które nie złożą deklaracji podatkowej w terminie, mogą zostać ukarane grzywną. Wysokość kary zależy od długości opóźnienia i może być znacząca, obejmując dodatkowe opłaty administracyjne oraz odsetki karne. Dodatkowo, za powtarzające się naruszenia, kary mogą być podwajane i zostanie wszczęta kontrola podatkowa.

- Opóźnienie w zapłacie podatku VAT: Jeśli podatek VAT nie zostanie zapłacony w terminie, naliczane są odsetki od zaległej kwoty. Stawka odsetek od zaległych płatności w 2024 roku wynosi 12,5% rocznie. Odsetki te są naliczane do momentu uregulowania należności. Najczęściej opóźnieniu będzie również towarzyszyć kontrola podatkowa.

Zadzwoń do nas. Rozwińmy wspólnie Twój biznes w Polsce i za granicą

Dowiedz się, jak możemy Ci pomóc w tematach związanych z księgowością i podatkiem VAT za granicą

- Bezpłatna i niezobowiązująca konsultacja

Usługi Eurofiscalis w Norwegii

Podatek VAT Norwegia - Nasze norweskie biuro świadczy następujące usługi:

- Rejestracja VAT w Norwegii - uzyskanie numeru do celów podatku VAT w Norwegii

- Składanie deklaracji VAT w Norwegii

- Przedstawicielstwo podatkowe w Norwegii

- Zwrot podatku VAT w Norwegii

- Audyt VAT i wsparcie podczas kontroli podatkowych w Norwegii

Dowiedz się, jak możemy Ci pomóc w naszych usługach:

Dlaczego Eurofiscalis?

Gwarancja bezpieczeństwa

Podejmując z nami współpracę, możesz mieć pewność, iż nasi eksperci zapewnią poprawność Twoich rozliczeń zgodnie z przepisami. Od teraz możesz spać spokojnie!

Oszczędność czasu

Poprowadzimy Cię za rękę poprzez wszystkie procedury związane z rozliczeniem Twojej działalności. Krok po kroku. 90% formalności jest po naszej stronie. Oszczędzasz nie tylko czas i pieniądze, ale również nerwów i stresu związanego z zawiłymi przepisami.

Wsparcie w rozwoju

Z naszym wsparciem możesz wprowadzić kolejne usługi do swojego portfolio działalności. Podpowiemy, jakie należy spełnić obowiązki. Z powodzeniem rozszerzysz działalność w kolejnych zagranicznych krajach.

Świetny kontakt

To nasz ogromny atut! Klienci bardzo często w rozmowach z nami podkreślają, że cenią nie tylko naszą wszechstronność i wiedzę, ale także uprzejmość i kontaktowość. Telefon i e-mail od klienta jest dla nas rzeczą świętą!

Biura w całej Unii Europejskiej

Jeśli zastanawiasz się nad rozszerzeniem swoich usług o kolejne kraje UE z nami będzie to o wiele prostsze! Mamy biura w każdym kraju Unii Europejskiej. Chętnie udzielimy Ci wsparcia w zakresie formalności.

Doświadczeni eksperci podatkowi

Nasz zespół to nasza siła. Nasi eksperci posiadają kilkanaście lat doświadczenia w podatkach międzynarodowych. Nie ma dla nas problemu nie do rozwiązania. Każdy z nas wyspecjalizował się w różnych dziedzinach. Dzięki temu mamy siłę!