Na tej stronie dowiesz się:

- Kiedy trzeba zarejestrować się do VAT w Wielkiej Brytanii?

- Jak długo trzeba czekać na nadanie numeru VAT w Wielkiej Brytanii?

- Jakie deklaracje wWielkiej Brytanii są obowiązkowe?

- Które transakcje podlegają opodatkowaniu VAT

w Wielkiej Brytanii? - Ile wynosi podatek VAT Wielkiej Brytanii?

- Na czym polega reverse charge w Wielkiej Brytanii?

- Sprzedaż wysyłkowa do Wielkiej Brytanii, a VAT

- Rozliczenia VAT w Wielkiej Brytanii przy wsparciu Eurofiscalis Polska

Podatek VAT Wielka Brytania

Co musisz wiedzieć o brytyjskim podatku VAT?

W 2025 roku w Wielkiej Brytanii podstawowa stawka VAT wynosi 20%, a obniżona 5%. Te stawki muszą być stosowane na fakturach sprzedaży, w zależności od tego, jakie towary i usługi oferujesz (omawiamy to niżej).

Jak wiemy, Brexit zastąpił znane nam wcześniej transakcje wewnątrzwspólnotowe (WDT WNT) procedurami importu i eksportu. Niestety, z doświadczenia wiemy, że mimo upływu lat, polscy przedsiębiorcy nadal gubią się w zawiłościach podatkowych.

Dlatego też przygotowaliśmy niniejszy przewodnik po VAT w Wielkiej Brytanii, aby ułatwić Ci spełnienie obowiązków podatkowych. Dane w nim zawarte pochodzą bezpośrednio z oficjalnych, angielskich stron rządowych i zostały sporządzone we współpracy z naszymi specjalistami ds. VAT w Wielkiej Brytanii.

Wiemy, że podane przez nas dane mogą jednak nie wyczerpywać pytań związanych z Twoją specyfiką działalności. Dlatego serdecznie zapraszamy Cię do kontaktu przez formularz kontaktowy aby uzyskać bezpłatną konsultację na podstawowe tematy związane z angielskim podatkiem VAT. W razie potrzeby, od lat świadczymy takie usługi jak: rejestracja VAT w Wielkiej Brytanii, składanie brytyjskich deklaracji VAT, czy też prowadzenie kontroli podatkowych w lokalnym języku. O nic nie musisz się martwić!

Interesuje Cię temat “podatek VAT Wielka Brytania”? Czytaj dalej lub skorzystaj z bezpłatnej konsultacji:

Bezpłatna konsultacja ze specjalistą podatkowym

Podatek VAT Wielka Brytania - Rejestracja do celów podatku VAT

Jak uzyskać brytyjski numer VAT?

Rejestracja VAT w Wielkiej Brytanii jest obowiązkowa dla firm, które dokonują opodatkowanych transakcji, ale nie mają siedziby w tym kraju. Aby uniknąć konsekwencji prawnych, takich jak kary i odsetki ustawowe, ważne jest, aby dokonać rejestracji VAT przed rozpoczęciem planowanych transakcji. Dzięki temu będziesz mieć pewność, że wszystko jest zgodne z prawem i unikniesz nieporozumień z urzędem skarbowym.

Jeśli rozpocząłeś już świadczenie usług lub dostawę towaru na teren Wielkiej Brytanii posługując się numerem VAT kraju, w którym masz swoją siedzibę, musisz natychmiast zarejestrować się do VAT. Następnie musisz rozliczyć cały zaległy podatek, odprowadzić go do właściwego urzędu i złożyć deklaracje VAT. Co istotne, istnieje taka możliwość jak dobrowolna rejestracja VAT w Wielkiej Brytanii, która pozwala odpowiednio przygotować się firmom do planowanej aktywności w zgodzie z przepisami podatkowymi.

Rejestracja VAT w Wielkiej Brytanii jest możliwa poprzez :

- Złożenie dokumentów i wniosków rejestracyjnych w formie papierowej bezpośrednio do urzędu skarbowego w Wielkiej Brytanii, czyli HMRC

- Złożenie wniosku w formie elektronicznej, za pośrednictwem portalu HMRC, który udostępnia urząd skarbowy. Wszystkie dokumenty mogą być dołączone w formie elektronicznej

Dobrowolna rejestracja VAT w Wielkiej Brytanii

- W dowolnym momencie możesz dokonać rejestracji VAT w Wielkiej Brytanii. Dzięki temu zyskujesz szereg korzyści:

- Możliwość odliczenia podatku VAT od zakupów. Jest to możliwe nawet wówczas, gdy sprzedajesz produkty opodatkowane stawką VAT 0% (np. produkty dla dzieci takie jak foteliki samochodowe, czy artykuły spożywcze)

- Zyskujesz pozycję wiarygodnego partnera biznesowego wśród brytyjskich kontrahentów, a także budujesz zaufanie wśród swoich klientów

- Masz kontrolę nad swoim kontem podatkowym w HMRC.

Numer VAT Wielka Brytania: Jak długo trzeba czekać na numer VAT?

Na numer VAT w Wielkiej Brytanii trzeba oczekiwać około 30-90 dni. Do tego należy również doliczyć czas potrzebny na zgromadzenie potrzebnej dokumentacji, którą należy przedłożyć w urzędzie w formie pisemnej lub elektronicznej.

Brytyjski numer VAT składa się z 9 lub 12 cyfr, które poprzedzone są prefiksem GB. Dokumenty wraz z wnioskiem o rejestrację numery VAT składamy w brytyjski urzędzie skarbowym : HMRC. Co ważne, rejestracji można dokonać elektronicznie lub tradycyjnie, przesyłając komplet wymaganych dokumentów pocztą.

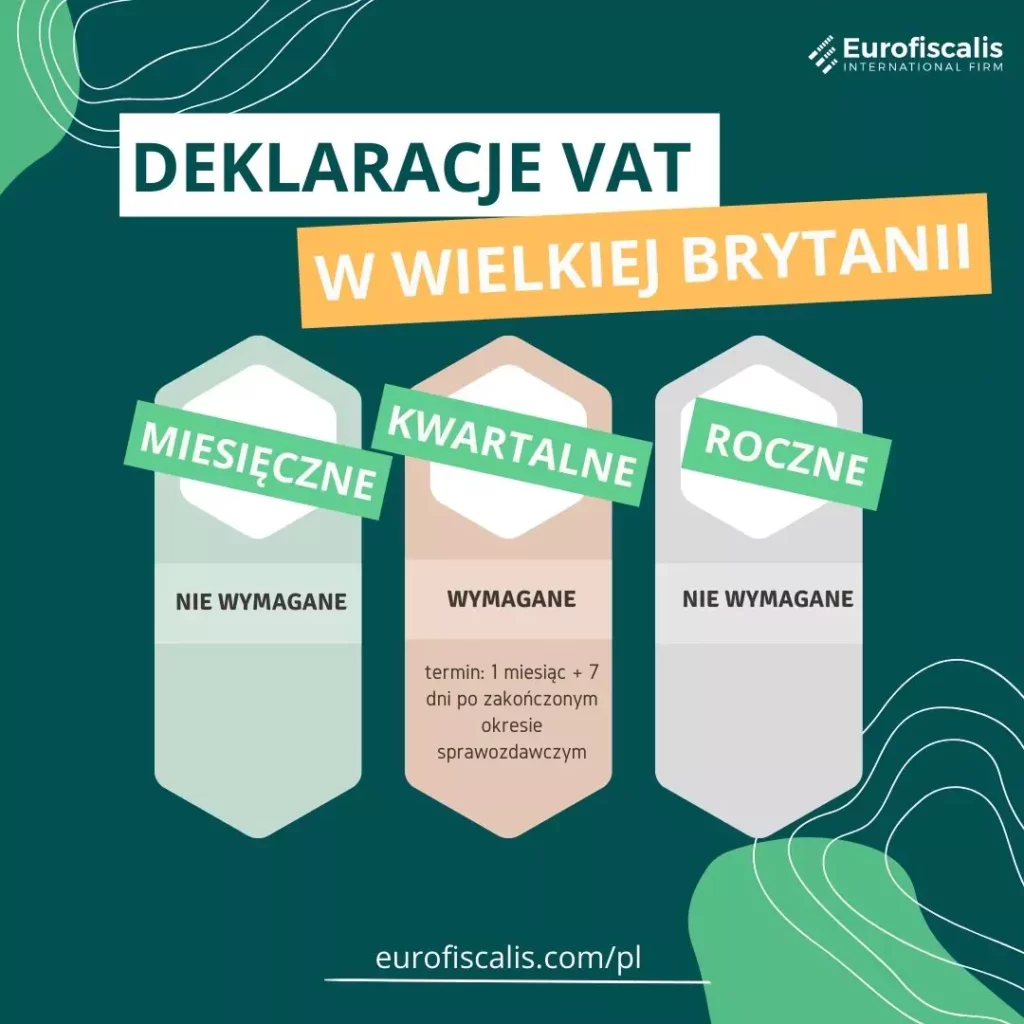

Podatek VAT Wielka Brytania: Deklaracje VAT

Brytyjskie deklaracje VAT należy składać w okresie co trzymiesięcznym. Dlaczego nie piszemy „kwartalnym”? Dlatego, że mimo, iż deklaracje rozliczane są co trzy miesiące, to rytm sprawozdawczy narzuca urząd skarbowy (HMRC) przy rejestracji do VAT w Wielkiej Brytanii. Może to być przykładowo okres za: marzec, kwiecień i maj. Każda firma wskazywany ma inny okres sprawozdawczy i często zależny jest od od momentu, w którym zostaje nadany brytyjski numer VAT.

Brytyjskie deklaracje VAT składane są online, za pośrednictwem systemu podatkowego urzędu skarbowego HMRC. Deklaracje muszą być złożone w terminie: jeden miesiąc + 7 dni po zakończonym okresie sprawozdawczym. Np.: deklarację za okres marzec, kwiecień, maj należy złożyć do 7 lipca. Zapłata podatku VAT musi nastąpić w tym samym terminie.

Roczna deklaracja VAT w Wielkiej Brytanii nie jest wymagana.

Podatek VAT Wielka Brytania: Płatnoąć podatku VAT

Rejestracja do VAT w Wielkiej Brytanii zakłada możliwość płacenia za podatek VAT poprzez wybór jednej z 4 możliwości:

- Standard accounting scheme

Przedsiębiorcy najczęściej wybierają właśnie tę opcję. Oznacza ona kwartalne rozliczenie podatku VAT i złożenia deklaracji VAT.

- VAT flat rate scheme

Jest to opcja dla tych firm, których roczny obrót zamyka się w 150 000 funtach netto. Rozliczenie polega płatności ryczałtowo podatku VAT od dokonanej sprzedaży. W tym przypadku nie ma możliwości odzyskania podatku VAT za poczynione zakupy na rzecz firmy.

- Cash accounting scheme

Płatność podatku VAT następuje dopiero w momencie, gdy otrzymujesz zapłatę za fakturę od swojego klienta. Jednocześnie, odzyskanie podatku VAT od zakupów również możliwe jest dopiero wówczas, gdy zostanie opłacona należność. Model ten dedykowany jest tym firmom, które obawiają się o swoje przepływy finansowe (np. wystawiają faktury z długim terminem zapłaty należności, co wynika z zawartej umowy/zlecenia).

- Annual accounting scheme

Model ten zarezerwowany jest wyłącznie dla tych przedsiębiorstw, które w ciągu roku nie przekroczyły w swoim obrocie sumy 350 000 funtów. Daje możliwość składania tylko jednej, rocznej deklaracji i jednej płatności za podatek VAT w roku. Możliwe jest również rozłożenie tej płatności na raty.

Numer VAT Wielka Brytania - transakcje podlegające opodatkowaniu

Poniżej prezentujemy niektóre z transakcji, które obligują do rejestracji do celów podatku VAT w Wielkiej Brytanii:

- Import towarów do Wielkiej Brytanii

- Eksport towaru z Wielkiej Brytanii

- Magazynowanie towarów w Wielkiej Brytanii, a następnie ich odsprzedaż

- Zakup towaru, a następnie jego odsprzedaż na terenie Wielkiej Brytanii (sprzedaż lokalna)

- Sprzedaż towarów B2C do Wielkiej Brytanii o wartości równej lub niższej 135 GBP (transakcje o wyższej wartości traktowane są jako eksport do Wielkiej Brytanii, niewymagające posiadania numeru VAT GB).

- Sprzedaż towarów za pośrednictwem magazynów Amazon w Wielkiej Brytanii

Adrian Andrzejewski

CEO Eurofiscalis Polska

Jeśli prowadzisz sprzedaż w Wielkiej Brytanii lub planujesz jej rozpoczęcie, chętnie porozmawiam z Tobą i wprowadzę Cię w podstawy brytyjskich tajników VAT. Podpowiem Ci, czy rejestracja VAT w Wielkiej Brytanii jest konieczna w tym kraju i odpowiem na Twoje pytania. Czekam na Twojego e-maila lub telefon!

Podatek VAT Wielka Brytania - Stawki VAT w Wielkiej Brytanii

W Wielkiej Brytanii obecnie obowiązują dwie stawki VAT:

- 20% – podstawowa stawka podatku. Obowiązuje ona w przypadku większości towarów nieobjętych obniżoną stawką VAT.

- 5% pierwsza obniżona stawka podatku obowiązuje m.in. na:

– Foteliki samochodowe dla dzieci

-Niektóre mieszkania socjalne

-Niektore usługi socjalne

-Dostawy energii elektrycznej, gazu ziemnego i sieci ciepłowniczych lecz tylko do użytku domowego

-Niektóre przedmioty energooszczędne stosowane do użytku domowego

-Gaz LPG oraz olej opałowy stosowany w gospodarstwach domowych

-Niektóre rodzaje remontowe w mieszkaniach prywatnych

-Niektóre rodzaje sprzętu medycznego, przeznaczonego dla osób niepełnosprawnych

Stawka 0% VAT w Wielkiej Brytanii obowiązuje m.in. na krajowy i międzynarodowy transport pasażerski, gazety i czasopisma, podstawowe nieprzetworzone w wysokim stopniu produkty spożywcze, dostawę wody, niektóre artykuły medyczne, niektóre produkty dziecięce, żywy inwentarz, pasze dla zwierząt etc.

Sprzedaż przez Amazon w Wielkiej Brytanii, a VAT

Podatek VAT Wielka Brytania: magazynowanie Amazon

Jeśli wysyłasz swoje towary do Wielkiej Brytanii, realizujesz operacje eksportowe opodatkowane stawką 0%. Transakcje te musisz zadeklarować w polskiej deklaracji VAT. Sprawa komplikuje się jednak, gdy korzystasz z magazynów marketplace w Wielkiej Brytanii, takich jak np. Amazon.

Wysyłasz swój towar na magazyn i kolejno następuje odsprzedaż tych produktów bezpośrednio z magazynu do klienta końcowego w Wielkiej Brytanii. W takim przypadku musisz zarejestrować się do VAT w Wielkiej Brytanii, aby móc importować towar na swój brytyjski numer VAT.

Podatek VAT Wielka Brytania: Zmiany podatkowe dla przesyłek poniżej 135 GBP

Rząd brytyjski wprowadził uproszczenie dla przesyłek B2C o wartości poniżej 135 GBP. W przypadku tych przesyłek podatek import VAT nie jest już pobierany w momencie przekraczania granicy Wielkiej Brytanii. Musi on być naliczany przez sprzedawcę w momencie sprzedaży. W zależności od rodzaju transakcji (i odbiorcy!), możliwe jest również zastosowanie odwrotnego obciążenia przez odbiorcę towaru, zarejestrowanego do VAT w Wielkiej Brytanii (tzw. odroczony import VAT w Wielkiej Brytanii).

Gdy odbiorcą towaru jest firma zarejestrowana do VAT w Wielkiej Brytanii, Twoim obowiązkiem jest zadeklarowanie tej sprzedaży w brytyjskiej deklaracji VAT. Jeśli sprzedajesz do B2C przez Amazon, w większości przypadków marketplace w Twoim imieniu odprowadzi podatek VAT. Niestety nie jest to jednoznaczne, dlatego jeśli potrzebujesz więcej informacji, skorzystaj z bezpłatnej konsultacji z naszymi specjalistami. Ponadto, jeśli sprzedajesz poprzez własny sklep internetowy, musisz samodzielnie naliczyć, zadeklarować i odprowadzić podatek VAT w Wielkiej Brytanii.

Sprzedaż e-commerce do Wielkiej Brytanii: Jak rozumieć limit 135 GBP?

Na stronie Ministerstwa Finansów Wielkiej Brytanii opublikowano wyjaśnienia dotyczące limitu 135 GBP, który ma zastosowanie przy wysyłce towarów z Polski lub innych krajów Unii Europejskiej do Wielkiej Brytanii. Limit ten należy wyliczać zgodnie z poniższymi zasadami:

- W przypadku, gdy klient kupuje więcej produktów, wartość zamówienia należy obliczać dla całości zamówienia (czyli liczmy wartość całej przesyłki)

- Wartość przesyłki to cena, którą odbiorca towaru płaci za produkty

- Do wartości zamówienia nie wliczamy kosztów wysyłki oraz innych opłat, takich jak na przykład opłaty celne.

Zapraszamy do skorzystania z bezpłatnej konsultacji na podstawowe tematy związane z podatkiem VAT w Wielkiej Brytanii.

Podatek VAT Wielka Brytania - jakie dane na fakturze?

Jak wystawić brytyjską fakturę sprzedaży z VAT?

Sprawdź, czy wszystkie poniższe pozycje umieszczasz na swoich brytyjskich fakturach sprzedaży. Jeśli którejś pozycji brakuje – musisz dokonać korekty faktury. Jest to istotne przede wszystkim z punktu widzenia potencjalnej kontroli podatkowej.

- Dane sprzedawcy – nazwa, adres, numer VAT

- Dane odbiorcy – nazwa, adres, numer VAT

- Numer faktury

- Data wystawienia dokumentu

- Data dostawy towaru

- Metryczka: Opis dostarczanych towarów, ilość/waga,

- Metryczka: Kwota netto, kwota VAT, kwota brutto

- Zastosowana stawka VAT

- Jeśli zastosowano stawkę VAT 0% – adnotacja na temat przepisu zwalniającego z podatku VAT (wraz z numerem dyrektywy)

- Jeśli zastosowano reverse charge (odwrotne obciążenie) – adnotacja na temat przepisów dotyczących niepodleganiu podatkowi VAT (wraz z numerem dyrektywy)

- Waluta, w której wystawiono fakturę

Kary podatkowe w Wielkiej Brytanii

Od 1 stycznia 2023 zmienił się system nakładania kar za nieterminowe złożenie deklaracji VAT oraz spóźnioną zapłatę podatku VAT.

Kara za zwłokę w złożeniu deklaracji VAT w Wielkiej Brytanii

W przypadku niezłożenia deklaracji VAT w Wielkiej Brytanii w wyznaczonym terminie zostają naliczone tzw. punkty karne. Po przekroczeniu progu punktów karnych, zostaje nałożona kara w wysokości 200 GBP. Jeśli opóźnienia będą się znów zdarzać, zapłacisz kolejne 200 GBP za każdą następną spóźnioną deklarację VAT. Dotyczy to zarówno deklaracji VAT normalnych oraz zerowych.

Progi punktów karnych, w zależności od obowiązującego Cię okresu rozliczeniowego plasują się następująco:

- Rocznie: 2

- Kwartalnie: 4

- Miesięcznie: 5

Ilość punktów karnych możesz sprawdzić na swoim elektronicznym koncie podatkowym HMRC.

Odsetki za spóźnioną płatność podatku VAT w Wielkiej Brytanii

Od 1 stycznia 2023 administracja HMRC nalicza odsetki za spóźnioną zapłatę podatku VAT w Wielkiej Brytanii od pierwszego dnia zwłoki do momentu całkowitej zapłaty należnego podatku.

Odsetki są wyliczane na podstawie stopy bazowej Banku Anglii plus 2,5% od kwoty należnego podatku VAT.

Jeśli płatność Twojego podatku jest opóźniona o więcej niż 15 dni, będziesz zobowiązany do zapłaty oprócz odsetek także kary za zwłokę. Co ważne, im szybciej uregulujesz swoje należności, tym mniejszą poniesiesz grzywnę.

Szczegóły kar znajdziesz tutaj.

Zadzwoń do nas. Rozwińmy wspólnie Twój biznes w Polsce i za granicą

Dowiedz się, jak możemy Ci pomóc w tematach związanych z księgowością i podatkiem VAT za granicą

- Bezpłatna i niezobowiązująca konsultacja

Odroczony import VAT - PVA w Wielkiej Brytanii

Od 1 stycznia 2021 roku w Wielkiej Brytanii obowiązuje mechanizm odroczonego importu VAT (Postponed VAT Accounting, PVA). System ten pozwala przedsiębiorcom na rozliczanie VAT od importu towarów w deklaracji VAT, zamiast płacenia go bezpośrednio przy wprowadzeniu towaru do kraju. Dzięki temu rozwiązaniu, importerzy mogą poprawić swoją płynność finansową oraz uprościć proces księgowania podatku. PVA jest szczególnie korzystne dla firm, które regularnie importują towary, ponieważ eliminuje konieczność jednorazowej, dużej płatności VAT.

Dzięki PVA, podatek VAT od importu jest odnotowywany na deklaracji VAT firmy, a nie bezpośrednio w momencie importu. Oznacza to, że przedsiębiorstwa mogą lepiej zarządzać swoimi finansami, mając więcej czasu na zgromadzenie środków na zapłatę podatku. To rozwiązanie wspiera także przejrzystość i łatwość w śledzeniu zobowiązań podatkowych, co jest korzystne dla zarządzania finansami firmy.

Jak działa PVA - odroczony import VAT w Wielkiej Brytanii?

Aby skorzystać z odroczonego importu VAT, przedsiębiorstwo musi być zarejestrowane jako płatnik VAT w Wielkiej Brytanii oraz posiadać numer EORI (Economic Operator Registration and Identification). Importerzy muszą także odpowiednio zadeklarować towary przy odprawie celnej, wskazując na zastosowanie PVA. W praktyce oznacza to, że VAT od importu nie jest płacony przy granicy, lecz w ramach standardowej deklaracji VAT, co ułatwia zarządzanie finansami.

Dzięki odroczonemu importowi VAT, przedsiębiorstwa zyskują większą elastyczność finansową i mogą lepiej planować swoje wydatki. System PVA jest zatem korzystnym rozwiązaniem dla firm, które regularnie importują towary do Wielkiej Brytanii.

Podatek VAT Wielka Brytania - Nasze brytyjskie biuro świadczy następujące usługi:

- Rejestracja VAT w Wielkiej Brytanii - uzyskanie numeru do celów podatku VAT w Wielkiej Brytani

- Składanie deklaracji VAT w Wielkiej Brytani

- Przedstawicielstwo podatkowe w Wielkiej Brytani

- Pełnomocnictwo podatkowe w Wielkiej Brytani

- Zwrot podatku VAT w Wielkiej Brytani

- Audyt VAT i wsparcie podczas kontroli podatkowych w Wielkiej Brytani

Dowiedz się, jak możemy Ci pomóc w naszych usługach:

Dlaczego Eurofiscalis?

Gwarancja bezpieczeństwa

Podejmując z nami współpracę, możesz mieć pewność, iż nasi eksperci zapewnią poprawność Twoich rozliczeń zgodnie z przepisami. Od teraz możesz spać spokojnie!

Oszczędność czasu

Poprowadzimy Cię za rękę poprzez wszystkie procedury związane z rozliczeniem Twojej działalności. Krok po kroku. 90% formalności jest po naszej stronie. Oszczędzasz nie tylko czas i pieniądze, ale również nerwów i stresu związanego z zawiłymi przepisami.

Wsparcie w rozwoju

Z naszym wsparciem możesz wprowadzić kolejne usługi do swojego portfolio działalności. Podpowiemy, jakie należy spełnić obowiązki. Z powodzeniem rozszerzysz działalność w kolejnych zagranicznych krajach.

Świetny kontakt

To nasz ogromny atut! Klienci bardzo często w rozmowach z nami podkreślają, że cenią nie tylko naszą wszechstronność i wiedzę, ale także uprzejmość i kontaktowość. Telefon i e-mail od klienta jest dla nas rzeczą świętą!

Biura w całej Unii Europejskiej

Jeśli zastanawiasz się nad rozszerzeniem swoich usług o kolejne kraje UE z nami będzie to o wiele prostsze! Mamy biura w każdym kraju Unii Europejskiej. Chętnie udzielimy Ci wsparcia w zakresie formalności.

Doświadczeni eksperci podatkowi

Nasz zespół to nasza siła. Nasi eksperci posiadają kilkanaście lat doświadczenia w podatkach międzynarodowych. Nie ma dla nas problemu nie do rozwiązania. Każdy z nas wyspecjalizował się w różnych dziedzinach. Dzięki temu mamy siłę!