TVA Amazon : Le guide complet de la TVA pour vendre sur Amazon

Si vous êtes vendeur Amazon ou si vous souhaitez lancer votre boutique Amazon, vous avez certainement des questions sur vos obligations en matière de TVA. Si vous stockez et vendez des produits dans plusieurs pays de l’Union européenne, vous êtes concerné par les règles déclaratives et fiscales en matière de TVA intracommunautaire.

Dans ce guide, nous vous proposons de vous accompagner dans la compréhension de la TVA Amazon, en vous expliquant les principes fondamentaux de la TVA et les obligations qui vous incombent en tant que vendeur Amazon. Vous y découvrirez également comment gérer efficacement la TVA intracommunautaire pour vos ventes en Europe, afin d’éviter les sanctions et les retards de paiement. Que vous soyez débutant ou expérimenté en la matière, ce guide vous fournira les clés pour maîtriser de A à Z la TVA sur Amazon

- Publié le :

- Temps de lecture : 40 min

- Actualisé le : 02/07/24

Actualisation sur les programmes de ventes Amazon

Le programme COS d’Amazon, connu pour simplifier la gestion fiscale des vendeurs en Europe, prendra fin le 1er août 2024. Cette décision marque un tournant pour de nombreux vendeurs qui devront désormais s’immatriculer à la TVA dans chaque pays de stockage, entraînant une hausse des obligations administratives et fiscales. Si vous êtes vendeur Amazon au programme Call-Of Stock, découvrez les implications fiscales en matière de TVA qu’engendre l’arrêt de ce programme.

Consultez notre article complet sur la fin du programme COS d’Amazon.

Les concepts de base de la TVA Amazon

Dans cette première partie nous allons nous adresser aux débutants. Nous définirons les termes clés de la TVA, au moyen d’un petit glossaire qui pourra vous être utile pour comprendre la suite de ce guide.

Le glossaire de la TVA Amazon

Qu’est-ce que la TVA intracommunautaire ?

La TVA intracommunautaire est une taxe indirecte que les entreprises doivent reverser lorsqu’elles vendent des produits ou des services à des clients dans d’autres pays de l’Union européenne. Elle permet d’éviter la double taxation et facilite les échanges commerciaux entre les pays de l’UE. Les entreprises doivent respecter des règles strictes en matière de déclaration et de paiement de la TVA. Si vous vendez ou stockez des marchandises dans plusieurs pays européens vous aurez l’obligation d’obtenir un numéro de TVA intracommunautaire dans ces pays et d’y déposer des déclarations de TVA.

Qu’est-ce qu’un droit de douane ?

Si les marchandises que vous vendez sur Amazon sont importées en UE en provenance de pays tiers, vous pouvez être soumis au paiement de droits de douane à l’importation. Les droits de douane sont des taxes calculées en fonction du code SH et de l’origine des marchandises. En plus des droits de douane.

Qu’est que la TVA à l’importation ?

La TVA à l’importation est exigible pour toute importation définitive de biens dans un État membre de l’Union européenne. Elle est calculée sur la valeur en douane (en général le prix d’achat) des marchandises, mais également sur les droits de douane et autres taxes payées au moment de l’importation. Il est important pour les vendeurs Amazon d’être au courant de ces règles et de consulter un conseiller fiscal pour obtenir des informations supplémentaires sur le calcul des droits de douane et de la TVA à l’importation.

Depuis le 1er janvier 2022, toutes les entreprises qui importent de la marchandise en France et qui sont enregistrées à la TVA en France (qui détiennent donc un numéro de TVA intracommunautaire français) doivent autoliquider la TVA à l’importation.

Qu’est-ce que l’autoliquidation de la TVA à l’importation ?

L’autoliquidation de la TVA à l’importation est un système qui permet à une entreprise d’importer des marchandises depuis l’étranger sans avoir à avancer la TVA au moment du passage au bureau de douane. Au lieu de cela, l’entreprise autoliquide la TVA due sur ces marchandises directement dans sa déclaration mensuelle de TVA.

Quels sont les avantages de l’autoliquidation de la TVA import ?

Ce système présente plusieurs avantages pour les entreprises. Tout d’abord, cela leur permet de réduire leurs besoins en fonds de roulement, car elles n’ont pas à payer la TVA à la douane au moment de l’importation. De plus, cela facilite la gestion de la TVA pour les entreprises, car elles peuvent déclarer la TVA due sur toutes leurs transactions dans une seule déclaration de TVA.

Qu’est-ce que le DAU : Document Administratif Unique ?

Le Document Administratif Unique (DAU) est un formulaire utilisé dans le cadre des échanges commerciaux internationaux. Il sert à déclarer les marchandises qui sont importées ou exportées d’un pays à un autre. Le DAU contient des informations détaillées sur les marchandises, telles que leur nature, leur valeur, leur poids, leur pays d’origine, etc. Ce document est utilisé par les autorités douanières pour contrôler et faciliter le mouvement des marchandises à travers les frontières. Il permet de s’assurer que les marchandises sont conformes aux réglementations douanières en vigueur et de calculer les droits de douane et les taxes applicables. En résumé, le DAU est un outil administratif essentiel qui permet de déclarer et de contrôler les marchandises lors des opérations d’importation et d’exportation.

Qu’est-ce qu’un numéro EORI ?

Un numéro EORI (Economic Operator Registration and Identification) est un identifiant unique attribué par les autorités douanières de l’Union européenne à chaque entreprise impliquée dans des opérations d’import-export au sein de l’UE. Ce numéro est utilisé pour faciliter les échanges commerciaux en permettant aux autorités douanières de suivre les mouvements de marchandises et d’identifier les opérateurs économiques impliqués dans ces échanges. En d’autres termes, le numéro EORI est un élément important pour les entreprises qui souhaitent faire du commerce international et qui doivent passer par les formalités douanières en Europe.

Qu’est-ce qu’une importation ?

Une importation, c’est l’entrée de marchandises en provenance de pays non-européens dans le territoire douanier de l’UE. Les importations peuvent être effectuées par des entreprises ou des particuliers ; elles sont soumises aux formalités douanières et au paiement de taxes et droits de douane. L’importation est souvent utilisée pour accéder à des produits qui ne sont pas disponibles localement ou pour bénéficier de coûts plus bas sur les produits achetés à l’étranger.

Qu’est-ce qu’une acquisition intracommunautaire ?

Une acquisition intracommunautaire se produit lorsqu’une entreprise achète des biens provenant d’un autre pays de l’Union européenne : la marchandise est livrée depuis un État membre 1 vers un État membre 2. Contrairement à une importation de biens provenant d’un pays tiers à l’Union européenne, une acquisition intracommunautaire n’est pas soumise aux formalités douanières mais à des obligations fiscales et déclaratives spécifiques en matière de TVA.

Qu’est-ce qu’un transfert de stock Amazon ?

Un transfert de stock Amazon consiste à déplacer des produits physiques d’un entrepôt Amazon d’un pays vers un entrepôt Amazon d’un autre pays. Cela permet de stocker les produits au plus près des clients pour assurer une livraison rapide, ou encore d’équilibrer les niveaux de stock entre différents entrepôts. ou pour équilibrer les niveaux de stock entre différents entrepôts.

Qu’est-ce qu’un ERTVA (état récapitulatif TVA) ?

C’est une déclaration à vocation fiscale qui permet de déclarer les montants des ventes intracommunautaires en pointant le numéro de TVA intracommunautaire des acquéreurs. Sur la base de cette déclaration, des contrôles fiscaux croisés peuvent être effectués par les administrations pour vérifier que les clients autoliquident correctement la TVA dans leur pays.

Qu’est-ce qu’une déclaration EMEBI ?

Une EMEBI, enquête statistique mensuelle sur les échanges de biens intra Union européenne, vise à déterminer les caractéristiques du commerce extérieur de la France.

Quels sont les taux de TVA en UE ?

Il n’y a pas d’uniformisation des taux de TVA dans les pays de l’Union européenne. Chaque pays fixe ses propres taux de TVA en fonction d’une règle générale dictée par l’Union européenne, à savoir :

- Un taux de TVA standard à 15% minimum

- Un taux de TVA réduit à 5% minimum

Voici le tableau des taux de TVA dans les pays de l’Union européenne en 2023 :

Pays | Taux Normal | Taux reduit 1 | Taux Réduit 2 | Taux super réduit | Taux Parking |

|---|---|---|---|---|---|

Allemagne | 19% | 7% | – | – | – |

Autriche | 20% | 10% | 13% | – | 13% |

Belgique | 21% | 6% | 12% | – | 12% |

Bulgarie | 20% | 9% | – | – | – |

Chypre | 19% | 5% | 9% | – | – |

Croatie | 25% | 5% | 13% | – | – |

Danemark | 25% | – | – | – | – |

Espagne | 21% | 10% | – | 4% | – |

Estonie | 20% | 9% | – | – | – |

Finlande | 24% | 10% | 14% | – | – |

France | 20% | 5,5% | 10% | 2,1% | – |

Grèce | 24% | 6% | 13% | – | – |

Hongrie | 27% | 5% | 18% | – | – |

Irlande | 23% | 9% | 13,5% | 4,80% | 13,5% |

Irlande du Nord | 20% | 5% | – | – | – |

Italie | 22% | 10% | 5% | 4% | – |

Lettonie | 21% | 12% | 5% | – | – |

Lituanie | 21% | 5% | 9% | – | – |

Luxembourg | 16% | 7% | 13% | 3% | 12% |

Malte | 18% | 5% | 7% | – | – |

Pays-Bas | 21% | 9% | – | – | – |

Pologne | 23% | 5% | 8% | – | – |

Portugal | 23% | 6% | 13% | – | 13% |

République Tchèque | 21% | 15% | 10% | – | – |

Roumanie | 19% | 5% | 9% | – | – |

Royaume-Uni | 20% | 5% | – | – | – |

Slovaquie | 20% | 10% | – | – | – |

Slovénie | 22% | 9,5% | 5% | – | – |

Suède | 25% | 6% | 12% | – | – |

Suisse | 7.7% | 2.5% | 3.7% | – | – |

Comment vendre sur Amazon en respectant les règles de TVA ?

Maintenant que nous avons clarifié les termes clés de la TVA Amazon et du commerce international, nous allons prendre pour exemple le cas concret d’une société française qui se lance sur Amazon et que nous l’appellerons BLACKBEARD. Pour expliquer les règles à suivre en matière de réglementations fiscales.

En effet, la vente sur Amazon peut rapidement devenir complexe du point de vue de la TVA, notamment lorsque l’on développe ses ventes à l’international. Il est donc crucial pour les vendeurs Amazon d’avoir une bonne compréhension des obligations fiscales liées à leur activité pour éviter les sanctions et optimiser leur trésorerie. Dans cette partie, nous allons examiner les différentes étapes de développement international de BLACKBEARD, depuis la vente sur Amazon en France jusqu’à la vente sur plusieurs marchés européens.

L’entreprise : BLACKBEARD est une SASU française qui commercialise des produits sur Amazon. Elle se fournit auprès de deux fournisseurs : l’un est situé en Pologne, l’autre en Chine.

Les règles de TVA sur les ventes Amazon dans son pays d’établissement

Les règles de TVA Amazon pour entreposer son stock chez Amazon en France

Après avoir sourcé ses fournisseurs, BLACKBEARD souhaite utiliser les services de logistique d’Amazon pour le stockage et l’envoi à ses clients finaux. BLACKBEARD va donc importer la marchandise de son fournisseur chinois et faire une acquisition intracommunautaire pour les produits de son fournisseur polonais.

Importer des produits chez Amazon en France en autoliquidant la TVA

BLACKBEARD décide d’acheter auprès de son fournisseur chinois des planches à découper.

BLACKBEARD est redevable de la TVA pour toutes ses importations de marchandises provenant de son fournisseur chinois. Comme BLACKBEARD est une société française, elle dispose d’un numéro de TVA français sous le code FR xx xxxxxxxxx. Grâce à ce numéro, elle n’a pas besoin de faire d’avance de trésorerie au moment du passage au bureau de douane : elle autoliquide la TVA directement sur sa déclaration de TVA française qu’on appelle CA3.

Attention, le calcul de la TVA ne se fera pas sur la base de la facture de son fournisseur : la base imposable à l’importation est calculée par la douane et constituée notamment de la valeur de la marchandise, du transport et des droits de douane. BLACKBEARD doit récupérer la copie de sa déclaration douanière (DAU importation) pour connaître le montant de TVA à autoliquider.

Concrètement, quelles sont ses démarches ?

- Les planches à découper fabriquées en Chine arrivent à la douane en France

- Son transitaire (transporteur) remplit les formalités douanières à l’importation en indiquant le numéro de TVA FR de BLACKBEARD sur le DAU

- Le transitaire paie les droits de douane mais pas la TVA : il refacture les droits de douane à l’entreprise

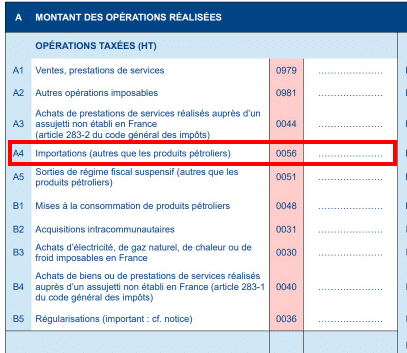

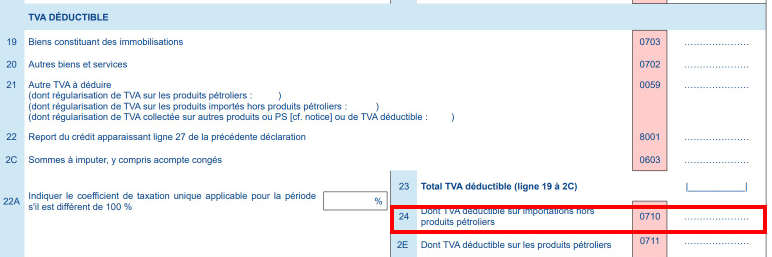

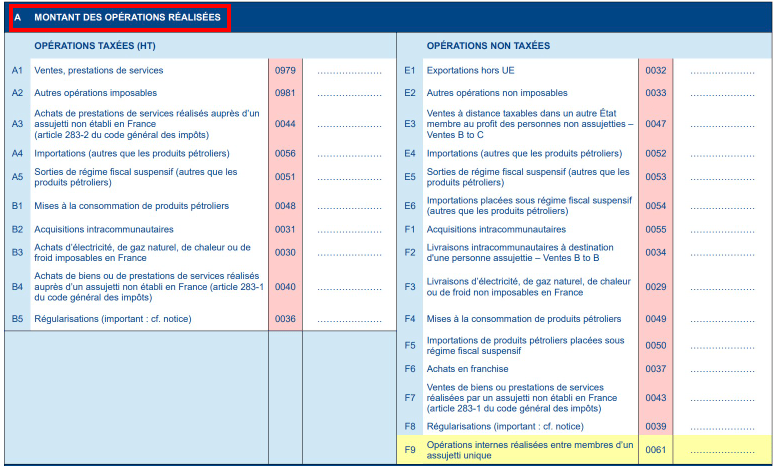

- Dès le 14 du mois suivant, BLACKBEARD se connecte sur impots.gouv.fr pour remplir sa déclaration CA3 : la base imposable (HT) de la TVA import est préremplie sur la ligne A4

- L’entreprise récupère la copie de son DAU import et vérifie que les montants correspondent : la TVA import est indiquée dans la case 47 de son DAU sous le code A445 B00. Elle peut également vérifier les détails des montants préremplis sur le téléservice Données ATVAI du site douane.gouv.fr

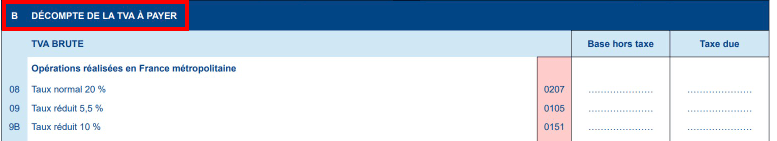

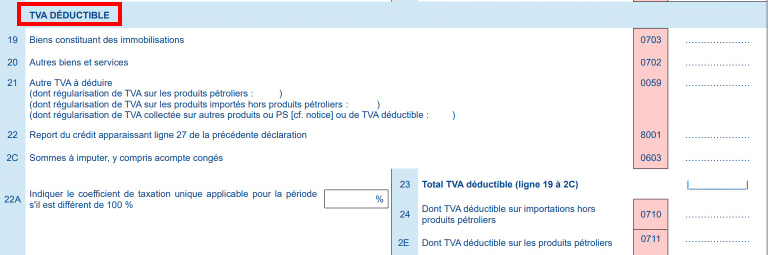

- BLACKBEARD remplit ensuite manuellement la valeur HT et le montant de TVA sur sa CA3 :

- Partie TVA à payer : lignes I1 à I6 en fonction du taux de TVA

- Partie TVA déductible : lignes 20 et 24

Grâce à l’autoliquidation de la TVA, BLACKBEARD a pu importer ses produits directement chez Amazon sans avoir avancé le montant de la TVA à l’importation.

Comment déclarer la TVA d’une acquisition intracommunautaire en France ?

L’achat de produits à un fournisseur européen n’est pas considéré comme une importation mais comme une acquisition intracommunautaire. On fait cette différence car les produits achetés sont déjà présents dans l’Union européenne et ne sont donc pas soumis aux formalités douanières.

Notre société française achète pour 1 500€ HT d’ustensiles de cuisine.

BLACKBEARD a transmis son numéro de TVA FR à son fournisseur polonais. Elle reçoit une facture sans TVA à 1 500€ et va devoir autoliquider la TVA : BLACKBEARD doit déclarer le montant total de son acquisition, soit 1 500€, dans la ligne B2 (acquisition intracommunautaire) de sa déclaration de TVA.

Collecter la TVA sur les ventes Amazon

Maintenant que BLACKBEARD a déclaré sa TVA import et sa TVA intracommunautaire sur ses achats, elle va vendre ses produits sur Amazon uniquement en France. Pour vendre ses produits sur Amazon, la société va devoir définir sur le back-office Amazon Seller les taux de TVA de ses produits. Tous les produits de cette société française sont à 20% de TVA.

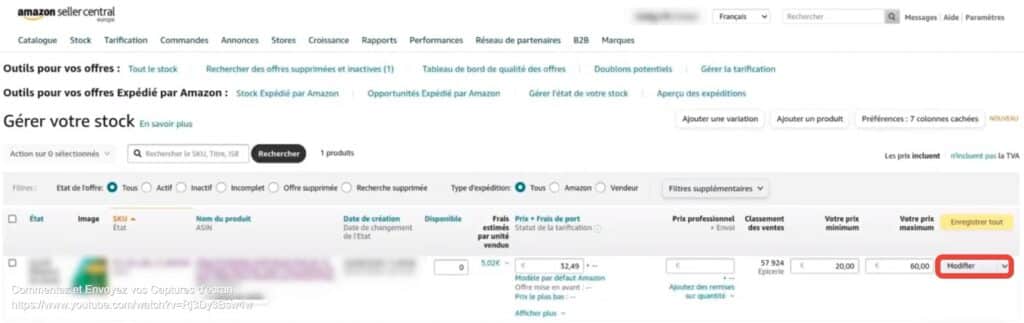

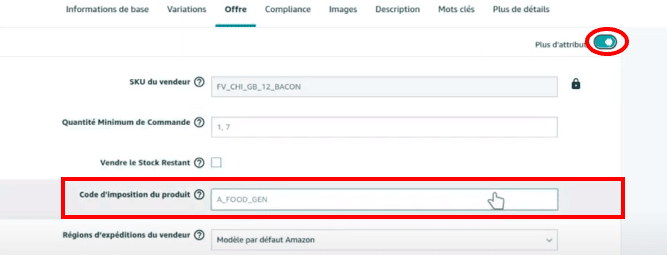

Dans le back-office d’Amazon Seller, il est possible de définir ou modifier le taux de TVA d’un produit en cliquant sur le bouton “modifier” du produit en question.

Déclarer la TVA collectée sur les ventes réalisées par Amazon

Maintenant que BLACKBEARD réalise des ventes, elle collecte de la TVA sur Amazon. Cette TVA ne lui appartient pas, elle doit la reverser à l’administration fiscale française. Pour ce faire, elle réalise tous les mois (ou tous les trimestres en fonction de son régime d’imposition et de son rythme déclaratif) des déclarations de TVA.

Pour savoir quels sont les montants à déclarer, le vendeur Amazon va exporter le listing des ventes du mois précédent et déclarer en ligne A1 de la déclaration CA3 le chiffre d’affaires qu’il a réalisé, soit 10 000€ dans cet exemple. Il va ensuite compléter les lignes 08 à 9B qui correspondent au chiffre d’affaires réalisé en fonction des taux de TVA, dans le cas de notre entreprise, tous les produits étant à 20%, nous allons compléter seulement la ligne 08 et mettre 2 000€ en base hors taxe, et 400€ de TVA.

Enfin, dans le cadre de la TVA déductible, nous allons déduire la TVA sur tous les achats que nous avons réalisés en France en ligne 20.

Conclusion : la check-list pour ne rien oublier

Pour conclure voici une check-list de toutes vos obligations pour ne rien oublier :

Si vous importez des produits d’un pays non UE (la Chine par exemple) :

- Déclarer vos importations en douane et fournir au bureau des douanes votre numéro de TVA intracommunautaire français

- Payer vos droits de douane

- Sur la déclaration de TVA :

- Vérifier en ligne A4 le montant de la TVA à l’importation pré-rempli et le corriger si besoin

- Ventiler la TVA import par taux entre les lignes I1 à I6

- Déduire la TVA import en lignes 20 et 24 (autoliquidation)

Si vous achetez des produits à des fournisseurs en UE :

- Sur la déclaration de TVA :

- Déclarer en ligne A1 le chiffre d’affaires réalisé le mois précédent

- Déclarer en ligne B2 le montant des achats réalisés auprès de vos fournisseurs européens

- Déclarer sur les lignes à 08 à 9B le CA réalisé par taux de TVA

- Déclarer dans le cadre de la TVA déductible l’ensemble de la TVA payée en France le mois précédent

Pour vos ventes de produits en France :

- Sur la déclaration de TVA :

- Déclarer en ligne A1 le chiffre d’affaires réalisé le mois précédent

- Ventiler la TVA à reverser par taux entre les lignes 08 et 9B

Pour vos achats en France :

- Sur la déclaration de TVA :

- Déduire l’ensemble de la TVA payée en France le mois précédent en ligne 20 (partie TVA déductible)

Si vous souhaitez continuer à suivre le développement international de BLACKBEARD, nous allons vous expliquer les règles de TVA Amazon qui s’appliquent quand cette société française souhaite vendre ses produits à des clients dans plusieurs pays de l’UE à partir de son stock chez Amazon en France.

Contactez le seul cabinet fiscal et comptable qui connait les problématiques des vendeurs Amazon

Règles de TVA sur les ventes Amazon : vendre à des clients européens

Satisfaite du développement de son activité, BLACKBEARD souhaite ouvrir les ventes de ses ustensiles de cuisine et planches à découper à d’autres clients dans l’UE tout en gardant son stock chez Amazon en France. Pour ça, elle active l’ouverture à la vente en Belgique, en Italie et en Allemagne, dans son back-office d’Amazon Seller.

Comment sont définies les règles de TVA pour les ventes Amazon à des clients européens ?

Pour connaître les règles de TVA qui s’appliquent à BLACKBEARD sur ses ventes à des clients belges, allemands et italiens, suivons le parcours de livraison de ses produits. Dans ce cas, BLACKBEARD garde son stock chez Amazon en France : les produits partent de France pour être livrés dans les pays de ses clients en UE. Il s’agit d’un parcours de livraison intracommunautaire.

Introduction au Guichet unique OSS pour les ventes Amazon

Depuis le 1er juillet 2021, l’Union européenne a créé le Guichet unique OSS (One-Stop-Shop) pour déclarer la TVA des ventes en ligne à destination des particuliers situés dans d’autres pays en UE : c’est la réforme du « Paquet TVA e-commerce« . Les objectifs de cette réforme sont multiples :

- Réduire la fraude à la TVA des vendeurs e-commerce, notamment non européens

- Améliorer la compétitivité des sociétés européennes face aux sociétés non européennes, notamment asiatiques

- Simplifier les démarches administratives et les règles fiscales en matière de TVA pour les e-commerçants

Collecter la TVA du pays de livraison et appliquer le seuil de 10 000€

Lorsqu’il vend ses produits à des consommateurs situés dans d’autres pays en UE, le vendeur Amazon peut être amené à collecter la TVA du pays de livraison si son CA de ventes à distance dépasse le seuil de 10 000€ (ventes B2C à destination d’autres pays en UE). Il devra reverser cette TVA étrangère sur le Guichet OSS.

Reprenons le cas de la société BLACKBEARD. Dans le cadre de son développement, elle élargit ses ventes à des clients belges, allemands et italiens. Le premier mois, elle réalise 11 000€ de chiffre d’affaires (CA) en France, 1 000€ en Belgique, 2 000€ en Italie et 500€ en Allemagne.

Quel taux de TVA appliquer et quelle déclaration faire quand on ne dépasse pas le seuil des 10 000€ ?

Pour calculer le seuil de ses ventes à distance (VAD), on va additionner le CA réalisé par BLACKBEARD en dehors de la France : soit 3 500€. Elle ne passe donc pas le seuil de VAD à 10 000€. Elle doit :

- Facturer TTC avec le taux de TVA français à 20% sur ses ventes en Belgique, en Italie et en Allemagne

- Déclarer la TVA en France sur sa déclaration de TVA CA3

Quel taux de TVA appliquer et quelle déclaration faire quand on dépasse le seuil des 10 000€ ?

Le mois suivant, BLACKBEARD vend pour 11 500€ en France, 3 000€ en Belgique, 2 000€ en Allemagne et 2 000€ en Italie. Sur le mois en cours elle ne dépasse pas le seuil, mais en cumulé sur les deux mois, elle dépasse le seuil des 10 000€ de VAD. Qu’est-ce que ça implique pour elle ?

Dès le mois de dépassement du seuil, la société BLACKBEARD va devoir :

- Facturer TTC avec le taux de TVA du pays de livraison

- S’inscrire au Guichet unique OSS depuis son compte impots.gouv

- Déclarer sur le Guichet unique OSS :

- 3 000€ de CA à 21% en Belgique

- 2 000€ de CA à 19% en Allemagne

- 2 000€ de CA à 22% en Italie

- Déclarer sur la CA3 ligne E3 l’ensemble des ventes réalisées à des clients européens : VAD taxables dans un autre pays UE

- Le Guichet unique calcule le total de TVA à payer : BLACKBEARD paye cette TVA étrangère sur le Guichet OSS.

Comment s’inscrire au Guichet unique OSS ?

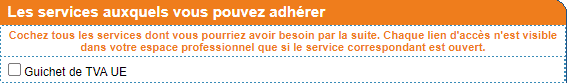

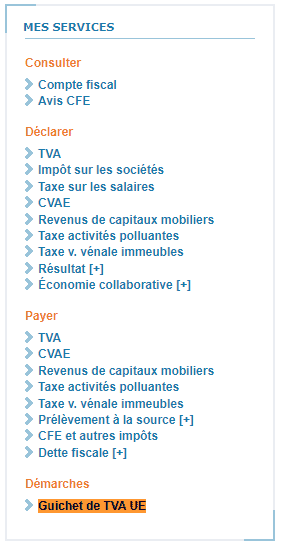

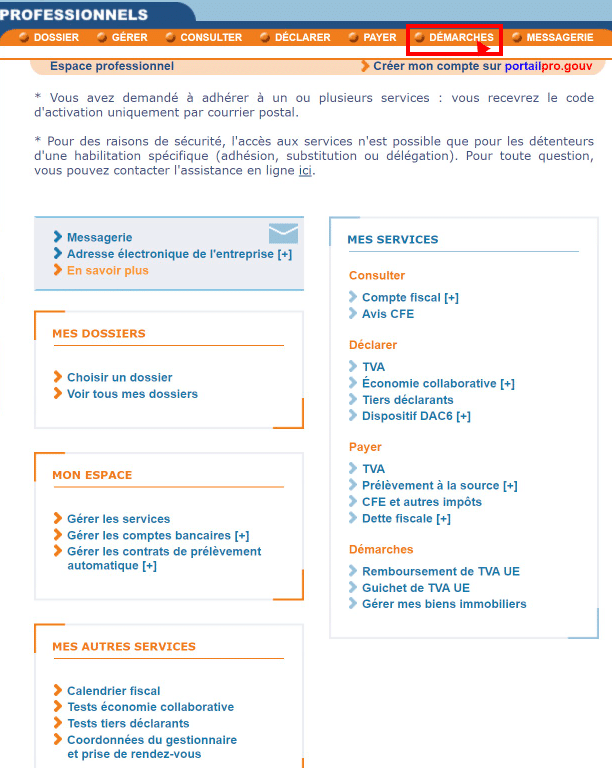

L’inscription au Guichet OSS en France se fait sur le site impots.gouv.fr ; il faut au préalable avoir un compte entreprise sur le site, puis activer le téléservice « Guichet de TVA UE ».

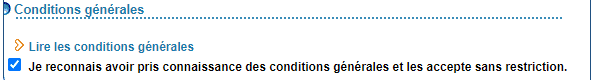

Voici les étapes pour s’inscrire à ce téléservice “Guichet de TVA UE” :

- Etape 1 : Se connecter à son compte et cliquer sur « Gérer les services »

- Etape 2 : Cliquer sur « Adhérer aux services en ligne »

- Etape 3 : S’il m’est demander, je renseigne mon numéro SIREN et je coche la case « Guichet de TVA UE »

- Etape 4 : je coche la case des conditions générales et je valide ma demande

- Etape 5 : suivant le remplissage des informations de mon compte entreprise il y a deux options :

- Soit j’attends le courrier postal et j’active mon compte en cliquant sur le lien suivant : Valider mon inscription au Guichet Unique TVA UE

- Soit je clique sur le lien de validation reçu par email.

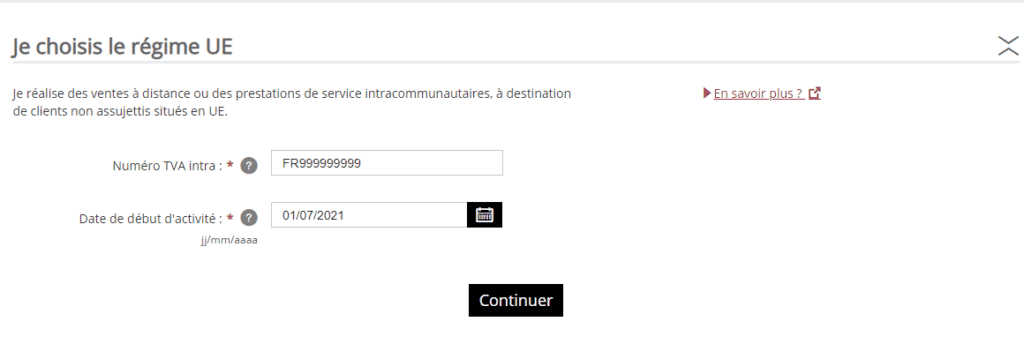

- Etape 6 : Je me reconnecte à mon compte des impôts sur impots.gouv.fr et dans la barre latérale, section démarches, je clique sur « Guichet de TVA UE »

- Etape 7 : Je rempli mon numéro de TVA ainsi que la date de début d’activité (Date du dépassement du seuil de 10.000€)

- Etape 8 : Je rempli le formulaire jusqu’au bout pour obtenir la prise en compte de mon inscription

- Etape 9 : Je déclare mes ventes à distance intracommunautaires avant le 20 du mois suivant le trimestre écoulé.

Comment faire une déclaration sur le Guichet OSS ?

Comme expliqué plus haut, les déclarations OSS se font de façon trimestrielle. Pour calculer la TVA des ventes Amazon à déclarer sur le Guichet unique One Stop Shop, BLACKBEARD va devoir :

- Exporter le rapport des ventes Amazon du trimestre écoulé

- Calculer le montant des ventes réalisées dans chaque pays

- Se connecter sur le Guichet unique depuis son compte impots.gouv

- Déclarer le CA généré dans chaque pays et sélectionner le taux de TVA correspondant

- Payer le montant de TVA

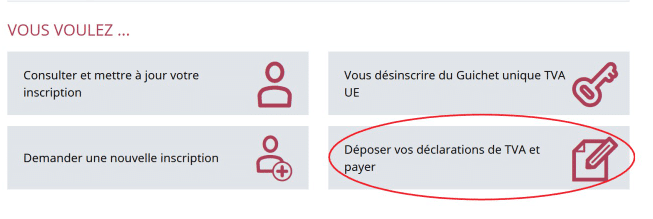

- Etape 1 : Se connecter à son comptre professionnel sur impots.gouv

- Etape 2 : Dans démarches sélectionner " Guichet TVA UE"

- Etape 3 : Cliquer sur déposer vos déclarations de TVA et payer

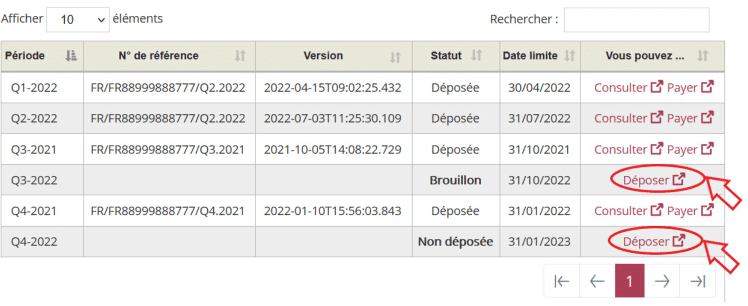

- Etape 4 : Sélectionner la période à déclarer

Le système de déclaration OSS s’ouvre automatiquement. Il n’y a plus qu’à cliquer sur « Continuer »

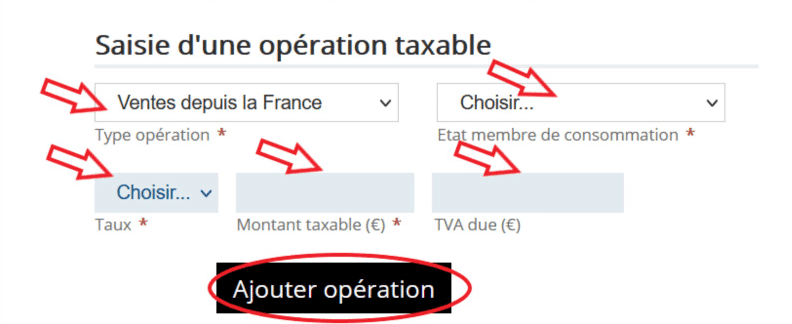

- Etape 5 : Saisir les ventes réalisées sur le trimestre

À cette étape il faut choisir :

- Le pays de départ du produit (dans notre cas la France),

- Le pays de livraison,

- Le taux de TVA du pays de livraison,

- saisir le montant HT du chiffre d'affaires réalisé dans ce pays,

- Cliquer sur "Ajouter l'opération"

Vous devez réaliser cette opération pour chaque pays de livraison puis cliquer sur « Continuer ».

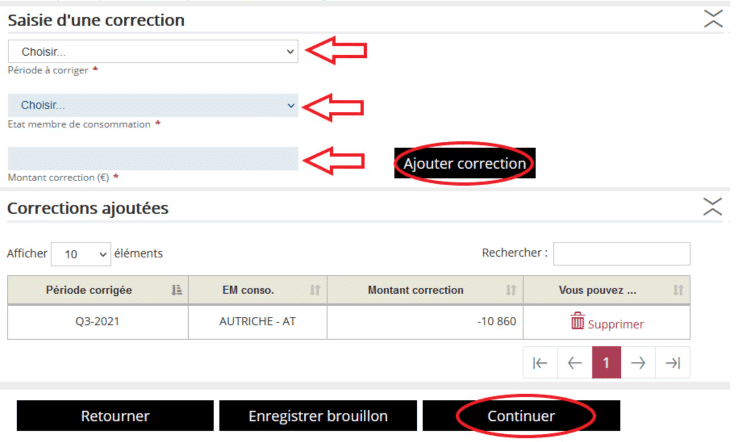

- Etape 6 : Saisir les les retours de marchandises vendus sur la période précédante et coriger les erreurs de déclaration OSS

Cette étape permet deux choses :

- Si vous avez un retour de produits déclaré vendus sur la période précédente, voous pouvez dédiure le montant de TVA payé.

- Régulariser une erreur de déclaration sur la période précédente.

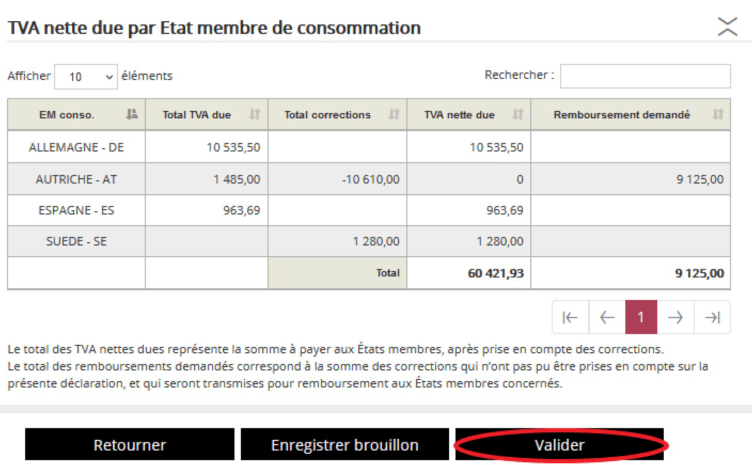

- Etape 7 : Valider la déclaration de TVA OSS des ventes Amazon intra-UE

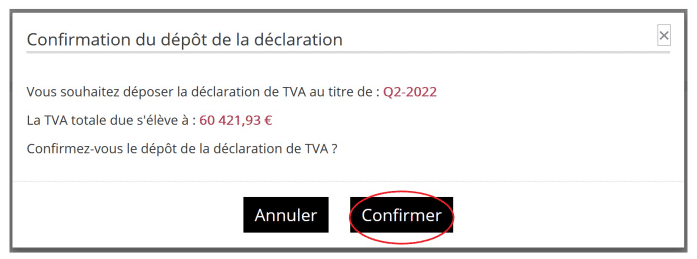

- Etape 8 : confirmer la déclaration de TVA trimestrielle OSS

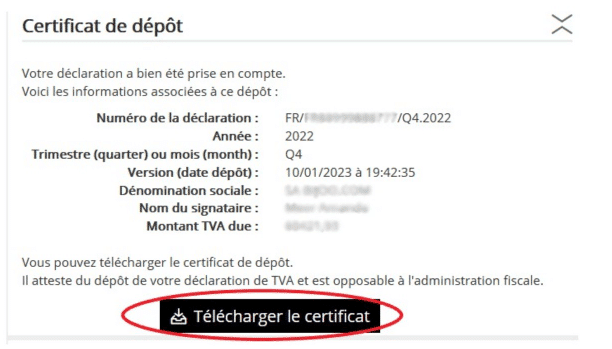

- Etape 9 : Attention ! pensez à bien télécharger le certificat de dépôt

- Etape 10 : Reverser la TVA dûe

La check-list TVA des éléments à ne pas oublier

Pour tout e-commerçant qui souhaite vendre des produits à des clients européens depuis un stock Amazon en France, voici la check-list des bonnes pratiques TVA :

- Activer dans votre Back Office Amazon Seller les pays dans lesquels vous souhaitez vendre

- Activer dans votre compte professionnel impots.gouv le Guichet de TVA EU

- Déclarer tous les mois (ou tous les trimestres) la TVA de vos ventes Amazon en France sur votre déclaration de TVA française (CA3)

- Déclarer tous les trimestres vos ventes Amazon à des clients européens sur le Guichet unique OSS

Contactez le seul cabinet fiscal et comptable qui connait les problématiques des vendeurs Amazon

Vendre des produits sur Amazon FBA à des clients européens en stockant dans plusieurs pays

Maintenant que BLACKBEARD a élargi ses ventes en Allemagne, en Belgique et en Italie, la société française souhaite utiliser des stocks Amazon en Allemagne et en Italie. L’avantage de cette solution est que ses produits apparaîtront en PRIME sur Amazon et seront donc livrés plus rapidement.

L’immatriculation à TVA : la clef pour stocker chez Amazon dans d’autres pays

Pour pouvoir utiliser des stocks Amazon dans d’autres pays, sachez que vous devrez fournir à Amazon un numéro de TVA dans chaque pays où vous souhaitez stocker vos produits. Il est en effet obligatoire d’être identifié à TVA dans un État membre de l’UE si on y stocke de la marchandise. Si vous êtes établi en UE, vous pouvez faire cette démarche seule ou désigner un expert comptable Amazon ou un mandataire fiscal qui se chargera de votre immatriculation à TVA dans le(s) pays de stockage.

La société BLACKBEARD va devoir s’immatriculer à la TVA en Allemagne et en Italie. Elle ne le fera pas en Belgique, car Amazon ne dispose pas d’entrepôt logistique dans ce pays.

Faire la demande d’un numéro de TVA

Maintenant que BLACKBEARD a défini les pays dans lesquels elle va demander un numéro de TVA, elle va pouvoir effectuer la démarche elle-même ou la déléguer à un mandataire fiscal. Si vous souhaitez faire la demande vous-même, la démarche se fait en ligne sur les sites Internet des administrations fiscales des pays concernés. Voici les liens :

- Royaume-Uni : https://www.gov.uk/government/organisations/hm-revenue-customs

- Allemagne : https://www.bzst.de/EN/Home/home_node.html

- France : https://www.impots.gouv.fr/accueil

- Italie : https://www.agenziaentrate.gov.it/portale/web/english/nse/

- Espagne : https://sede.agenciatributaria.gob.es/

- Pologne : https://www.gov.pl/web/national-revenue-administration/about-us

- République Tchèque : https://financnisprava.gov.cz/en/index

Quels sont les documents à fournir pour s’immatriculer à la TVA ?

Il n’existe pas d’uniformisation sur les documents à fournir. Chaque pays peut exiger des documents différents pour la procédure d’immatriculation. Les documents suivants sont toutefois demandés de façon systématique dans tous les pays :

- Pièce d’identité sur laquelle apparaît la photo du représentant légal

- Certificat confirmant vos activités commerciales

- Procuration

- Certificat de TVA locale

- Statuts de l’entreprise

- Lettre de la banque confirmant les informations relatives au compte bancaire professionnel

L’immatriculation à TVA : la clef pour stocker chez Amazon dans d’autres pays

BLACKBEARD a décidé de faire appel à un mandataire fiscal pour ses obligations fiscales et déclaratives. Son mandataire lui adresse la liste des documents demandés pour l’obtention des numéros de TVA en Allemagne et en Italie.

En six semaines, BLACKBEARD obtient ses numéros de TVA italien et allemand. La société française se retrouve donc avec 3 numéros de TVA :

- Un numéro de TVA FR

- Un numéro de TVA DE

- Un numéro de TVA IT

Il ne lui reste plus qu’à intégrer ses nouveaux numéros de TVA dans le back-office Amazon Seller.

Intégrer les numéros de TVA sur Seller Central d’Amazon

Pour s’assurer de pouvoir stocker la marchandise en Allemagne et en Italie et taxer correctement ses ventes, BLACKBEARD va devoir mettre à jour son compte vendeur sur Amazon Seller en y ajoutant les numéros de TVA fraîchement reçus.

Comment intégrer les numéros de TVA sur Seller Central d’Amazon

- Etape 1 : Dans la page des paramètres fiscaux de Amazon Seller Central, cliquer sur « Ajouter un numéro de TVA » en haut de la page

- Etape 2 : Accédez à la page immatriculation à la TVA de Seller Central et cliquer sur « Ajouter un numéro d’immatriculation à la TVA »

Comment déclarer la TVA sur les ventes Amazon quand on stocke dans plusieurs pays ?

Une fois les numéros de TVA obtenus, BLACKBEARD se retrouve avec deux nouvelles obligations déclaratives :

- Faire des déclarations de TVA dans les pays où elle détient des numéros de TVA

- Déclarer les transferts de stocks réalisés par Amazon

Quelles sont les déclarations de TVA Amazon à effectuer ?

Avec ses numéros de TVA DE et IT, BLACKBEARD va devoir déposer ses déclarations de TVA :

- Via la déclaration CA3 en France

- Via les déclarations de TVA locales en Allemagne et en Italie (pays de stocks Amazon)

- Via le Guichet unique OSS

L’entreprise française va devoir identifier sur quelles déclarations elle va devoir déclarer chaque type d’opération (achats/ventes/transferts de stocks).

Sur quelles déclarations de TVA doit-on déclarer ses ventes ?

Pour savoir comment et où déclarer une opération, il y a un principe simple : on suit le trajet du colis. BLACKBEARD possède des stocks en France, en Allemagne et en Italie ; elle vend à des clients en France, Allemagne, Italie et Belgique.

Sur quelles déclarations de TVA doit-on déclarer ses ventes ?

On parle de vente locale lorsque la marchandise ne quitte pas le pays dans lequel elle est stockée. Si votre produit est stocké en Allemagne et que vous le vendez à un client situé en Allemagne, vous réalisez une vente locale. Ces ventes dites “domestiques” sont à déclarer sur les déclarations de TVA locales : vos ventes locales en Allemagne, sur la déclaration de TVA allemande ; vos ventes locales en Italie, sur la déclaration de TVA italienne ; les ventes locales en France, sur la déclaration CA3 française, etc.

Quand la société BLACKBEARD vend ses planches à découper depuis le stock Amazon en Allemagne à un client allemand, la marchandise ne quitte pas le pays de stockage. Elle réalise une vente locale en Allemagne et va devoir utiliser son numéro de TVA DE pour :

- Facturer TTC avec la TVA allemande

- Déclarer cette vente sur la déclaration de TVA en Allemagne et reverser la TVA à l’administration fiscale allemande.

La TVA sur les ventes à distance

On parle de vente à distance lorsqu’on vend en ligne des produits à des particuliers situés dans un autre pays en UE que le pays de stockage. C’est le cas par exemple lorsque BLACKBEARD vend une planche à découper à un client en Belgique depuis le stock Amazon en Allemagne : le colis est livré depuis l’Allemagne vers la Belgique. Le colis quittant le pays de stockage, cette vente n’est pas considérée comme une vente locale et ne sera pas à déclarer sur la déclaration de TVA allemande. BLACKBEARD va ici utiliser son numéro de TVA FR et :

- Facturer TTC avec le taux de TVA du pays de livraison

- Déclarer cette vente sur le Guichet unique OSS en France

Toutes les déclarations de TVA sur les ventes Amazon

BLACKBEARD a réalisé en avril un CA de 100 000€ sur Amazon, réparti comme suit :

- 30 000€ en France à partir du stock français (ventes locales)

- 20 000€ en Belgique dont 10 000€ au départ de France et 10 000€ au départ d’Allemagne (ventes à distance)

- 15 000€ en Italie dont la totalité a été expédiée d’Italie (ventes locales)

- 35 000€ en Allemagne dont 5 000€ au départ de France (ventes à distance) et 30 000€ depuis l’Allemagne (ventes locales)

Voici les déclarations effectuées par BLACKBEARD :

- Pour les ventes en Italie : déclaration de TVA locale en Italie (15 000€)

- Pour la Belgique : déclaration de TVA sur le Guichet OSS en France (20 000€)

- Pour l’Allemagne : déclaration de TVA locale en Allemagne (30 000€) + déclaration sur le Guichet OSS en France (5 000€)

- Pour la France : déclaration CA3 en ligne A1 en France (30 000€) + en ligne E3 (25 000€)

Déclarer les transferts de stock

Les transferts de stock sur Amazon sont essentiels pour assurer une disponibilité optimale des produits et éviter les ruptures de stock. Grâce à un algorithme sophistiqué, Amazon effectue des transferts de stock vers les pays qui génèrent le plus de ventes. Lorsqu’une entreprise envoie ses produits à un centre de stockage, Amazon répartit stratégiquement ces articles dans d’autres pays où l’entreprise souhaite également stocker ses marchandises. Cette approche proactive permet de répondre efficacement à la demande des clients et d’optimiser la logistique de distribution, assurant ainsi une expérience fluide d’achat pour les consommateurs. Les transferts de stock sont donc un moyen efficace pour les vendeurs de maximiser leur visibilité et leur accessibilité sur les différentes places de marché internationales d’Amazon.

La déclaration État récapitulatif TVA ou EC Sales List

Ces transferts de stocks doivent être déclarés sur une déclaration fiscale qu’on appelle un État Récapitulatif TVA (ERTVA) ou EC Sales List (ESL).

Que dois-je déclarer sur mon ERTVA pour mes transferts de stock Amazon ?

Quand on déclare un transfert de stock sur l’ERTVA il y a plusieurs données à remplir :

- La valeur : Il faut déclarer la valeur du stock transféré

- Le régime (codes numériques permettant de caractériser l'opération d'un point de vue fiscal et statistique.) : Il définit le type d'opération. Dans le cas d’un transfert de stock Amazon, on doit déclarer le régime 21

- Le numéro de TVA intracommunautaire de l’acquéreur : Il est important de déclarer la société destinataire des produits, car c’est elle qui devra autoliquider la TVA dans son pays. Dans le cas d’un transfert de stock, la société qui livre et qui reçoit la marchandise est la même : lorsque vous déclarez un transfert de marchandises vers le stock Amazon en Allemagne, vous devez déclarer ici votre numéro de TVA DE (celui du pays de stockage).

Comment établir une déclaration ERTVA ?

La société BLACKBEARD s’aperçoit dans les rapports Amazon que des transferts de stock ont eus lieu entre l’entrepôt d’Amazon en France et les stocks en Allemagne (pour 2 500€) et en Italie (pour 1 300€). Elle doit effectuer les déclarations de transferts de stock. La société va devoir suivre les étapes suivantes :

- Créer un compte sur prodouane

- Accéder au service en ligne

- Déclarer en régime 21 les 2 500€ vers l’Allemagne en mentionnant son numéro de TVA DE

- Déclarer en régime 21 les 1 300€ vers l’Italie en mentionnant son numéro de TVA IT

- Déclarer sur la CA3 en ligne F2 le montant des livraisons depuis la France vers l’Allemagne et l’Italie (3800€)

- Sur la déclaration de TVA italienne : autoliquider la TVA du transfert de 1300€

- Sur la déclaration de TVA allemande : autoliquider la TVA du transfert de 2500€

La check-list des vendeurs Amazon FBA pour ne rien oublier de vos obligations TVA AMAZON

Pour tout vendeur Amazon souscrivant au programme Pan-Européen, voici la checklist des bonnes pratiques pour déclarer sa TVA Amazon :

- S’immatriculer à la TVA dans tous les pays où vous souhaitez stocker vos produits (ou faire appel à un mandataire fiscal)

- Renseigner vos numéros de TVA intracommunautaire dans la page “immatriculation” d’Amazon Seller Central

- Établir dans chaque pays les déclarations de TVA locales (ou envoyer à votre mandataire fiscal vos rapports de ventes mensuelles)

- Déclarer tous les trimestres vos ventes à des particuliers situés dans d’autres pays UE sur le Guichet unique OSS

- Déclarer sur la CA3 ligne E3 l’ensemble des ventes réalisées à des clients européens : VAD taxables dans un autre pays UE

- Déclarer votre État récapitulatif TVA tous les mois pour vos transferts de stock

- Autoliquider la TVA de vos transferts sur les déclarations de TVA locales

Contactez le seul cabinet fiscal et comptable qui connait les problématiques des vendeurs Amazon

Business développeur chez Eurofiscalis, j’ai pour objectif de simplifier et vulgariser les règles de TVA pour les e-commerçants et les sociétés s’exportant à l’international. Je sais combien cela peut être complexe et fastidieux, et je suis convaincu que mon expérience et mes connaissances peuvent aider les entreprises à comprendre et à respecter les réglementations fiscales en vigueur.

Probablement le cabinet comptable le plus expert en commerce international et ecommerce

Lorsque des passionnés de la TVA intracommunautaire se retrouvent, cela fait des étincelles

Besoin de mieux comprendre les règles de TVA intracom ? Suivez nos ateliers et formations TVA