Quel Statut Juridique pour Votre E-commerce ?

Tu lances ton activité e-commerce mais tu te poses encore la question : Mais quel statut juridique choisir ? Ce choix déterminera non seulement tes obligations administratives et fiscales, mais aussi la protection de ton patrimoine personnel et les perspectives de développement de ton business.

Cet article t’aidera à y voir plus clair sur les différents statuts que tu peux choisir pour ton business en ligne, avec les aspects fiscaux et sociaux à considérer. Mais n’oublie pas que le choix d’un statut se décide avant tout en fonction de ta situation personnelle. Prends le temps d’en discuter avec ton comptable e-commerce.

- Publié le :

- Temps de lecture : 17 min

Comprendre les Spécificités du Commerce en Ligne

L’e-commerce n’est pas une activité comme les autres. Souvent solopreneur, tu dois jongler entre plusieurs activités que sont la vente, la gestion logistique, les achats, la publicité, la communication, … Puis la vente en line est un modèle économique bien différent d’une activité de retail classique.

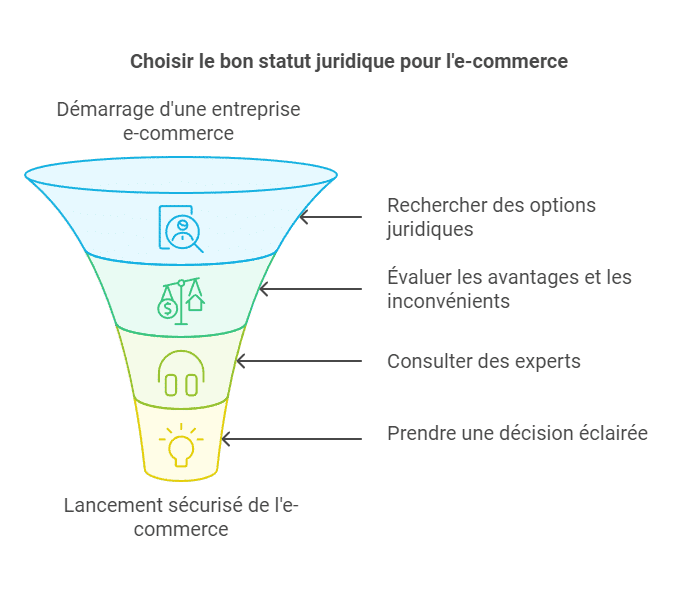

Avant de choisir un statut juridique, il est indispensable de comprendre les particularités de cette activité et les implications légales qu’elle entraîne.

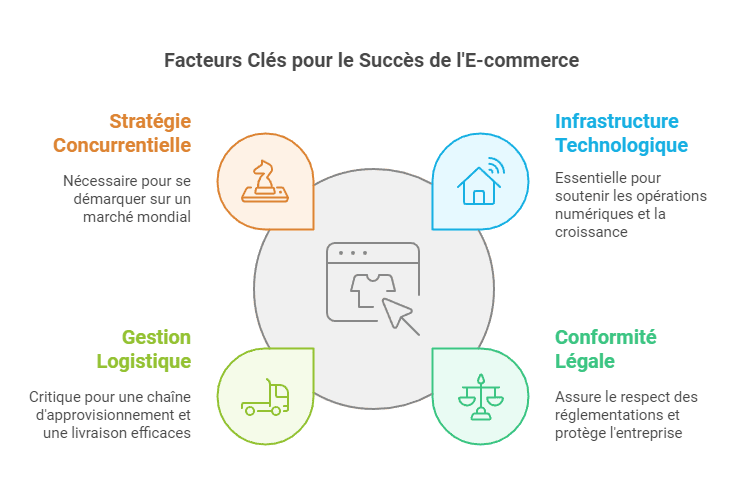

Un modèle économique digital et évolutif

- L’e-commerce repose sur une infrastructure technologique, comme une plateforme en ligne ou une boutique sur une marketplace.

- Ce modèle exige une adaptation rapide aux évolutions numériques (SEO, publicité en ligne, nouvelles technologies).

- La flexibilité de la structure juridique doit permettre d’accompagner cette croissance.

Obligations légales spécifiques

- Gestion des paiements en ligne : conformité avec les réglementations sur les paiements sécurisés (comme le PCI-DSS).

- Protection des données personnelles : respect des normes RGPD pour sécuriser les informations clients.

- TVA et fiscalité internationale : pour les ventes transfrontalières, les obligations en matière de TVA varient selon les pays.

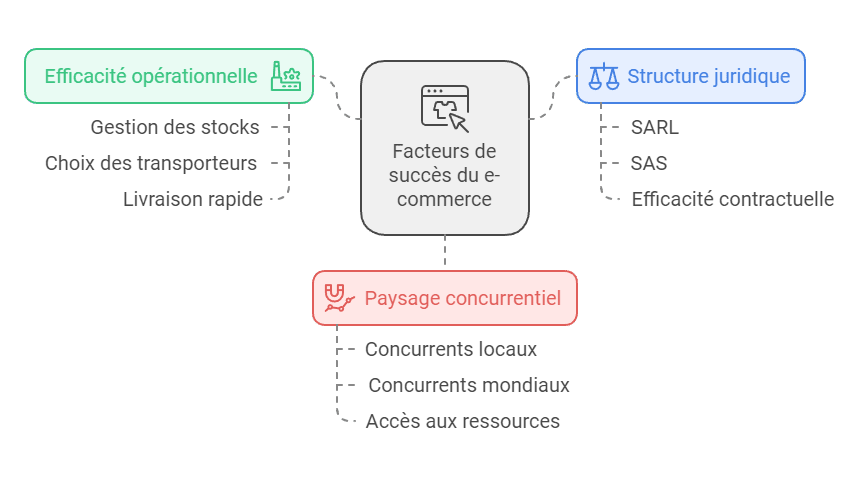

Logistique et chaîne d’approvisionnement

- Gestion des stocks, choix des transporteurs, et livraison rapide sont des piliers du succès d’un e-commerce.

- Certains statuts, comme les sociétés (SARL ou SAS), offrent une structure qui permet de contractualiser efficacement avec des partenaires logistiques.

Une concurrence féroce et internationale

- Le commerce en ligne place ton entreprise en compétition avec des acteurs locaux et mondiaux.

- Le statut juridique choisi doit permettre d’accéder à des ressources (financières, humaines, technologiques) pour rester compétitif.

En comprenant ces spécificités, tu seras mieux équipé pour identifier le statut juridique qui correspond à tes ambitions et à tes contraintes. Passons maintenant en revue les différents statuts possibles pour ton e-commerce.

Crée ton entreprise et lance-toi à l'international !

Se lancer à l’international nécessite d’être accompagné par un partenaire de confiance. Le plus simple est de choisir un expert-comptable spécialisé dans ton secteur d’activité : L’E-COMMERCE !

Les Différents Statuts Juridiques Adaptés à l’E-commerce

Choisir le bon statut juridique, va définir tes ambitions et tes perspectives de croissance. Chaque statut a ses spécificités, ses avantages et ses limites. Voici un tour d’horizon des options les plus pertinentes pour l’e-commerce.

1. Micro-entrepreneur (Auto-entrepreneur)

- Simplicité administrative : déclaration facile des revenus et absence de comptabilité lourde.

- Charges sociales proportionnelles au chiffre d’affaires.

- Idéal pour tester une activité ou se lancer avec peu d’investissement.

- Plafonds de chiffre d’affaires limités (77 700 € pour la vente de biens en 2023).

- Pas de déduction des charges réelles (frais de publicité, logistique, etc.).

- Impôts sur ton CA et non sur ton bénéfice.

- Inadapté pour des projets nécessitant des investissements importants ou une expansion à l'international.

- Protection du patrimoine personnel : seule la responsabilité de l’entreprise est engagée.

- Option entre impôt sur le revenu (IR) et impôt sur les sociétés (IS), selon les besoins fiscaux.

- Possibilité d’évoluer facilement vers une SARL si de nouveaux associés rejoignent l’entreprise.

2. EURL (Entreprise Unipersonnelle à Responsabilité Limitée)

- Formalités de création plus complexes qu’une micro-entreprise.

- Comptabilité obligatoire, nécessitant souvent l’aide d’un expert-comptable.

- Rigidité dans la gestion (statuts à respecter strictement).

- Charges sociales élevées pour les gérants majoritaires.

3. SARL (Société à Responsabilité Limitée)

- Idéal pour une activité à plusieurs associés grâce à un cadre structuré.

- Sécurité juridique pour les associés et crédibilité renforcée auprès des partenaires et investisseurs.

- Limitation des responsabilités au montant des apports.

- Flexibilité dans la répartition des pouvoirs et dans la rédaction des statuts.

- Idéal pour les projets avec ambitions de croissance et ouverture à des investisseurs.

- Offre une protection sociale plus élevée.

4. SAS (Société par Actions Simplifiée) et SASU (version unipersonnelle)

- Formalités de création complexes et coût plus élevé.

- Charges sociales importantes pour les salaires du dirigeant.

Chaque statut présente des opportunités différentes selon tes ambitions et tes moyens financiers. Dans les sections suivantes, je te présenterai les différences sur ton imposition en fonction du statut que tu choisiras !

Quel Statut E-commerce Permet de Payer Moins d’Impôts ?

Attention ! Il ne faut pas que ce soit ton critère principal. Car même si tu considères que tu paies trop d’impôts, quand il s’agit de croissance, d’investisseurs et de levier bancaire, le statut juridique joue un rôle plus important que le simple taux d’imposition.

Le Cas des Micro-entreprises : Un régime fiscal avantageux

Le statut de micro-entrepreneur, conçu pour simplifier la création d’entreprise, offre un cadre fiscal et social allégé. Ce régime s’applique à condition de respecter certains seuils de chiffre d’affaires.

L’administration fiscale applique un abattement forfaitaire sur le chiffre d’affaires pour déterminer le bénéfice imposable :

- 71 % pour les activités d'achat/revente, de fabrication ou de prestations d’hébergement.

- 50 % pour les activités de prestations de services relevant des BIC.

- 34 % pour les activités libérales.

Un abattement minimum de 305 € est également garanti.

L’imposition se calcule comme suit :

- Une fois le bénéfice imposable calculé, il est ajouté aux autres revenus de votre foyer et soumis au barème progressif de l’impôt sur le revenu (taux de 0 % à 45 %).

- Les charges sociales sont calculées en fonction du chiffre d’affaires, ce qui simplifie la gestion administrative.

Ce régime est particulièrement avantageux pour les petits revenus, les sides business ou les activités en phase de lancement, offrant une fiscalité proportionnelle et adaptée à des chiffres d’affaires modestes.

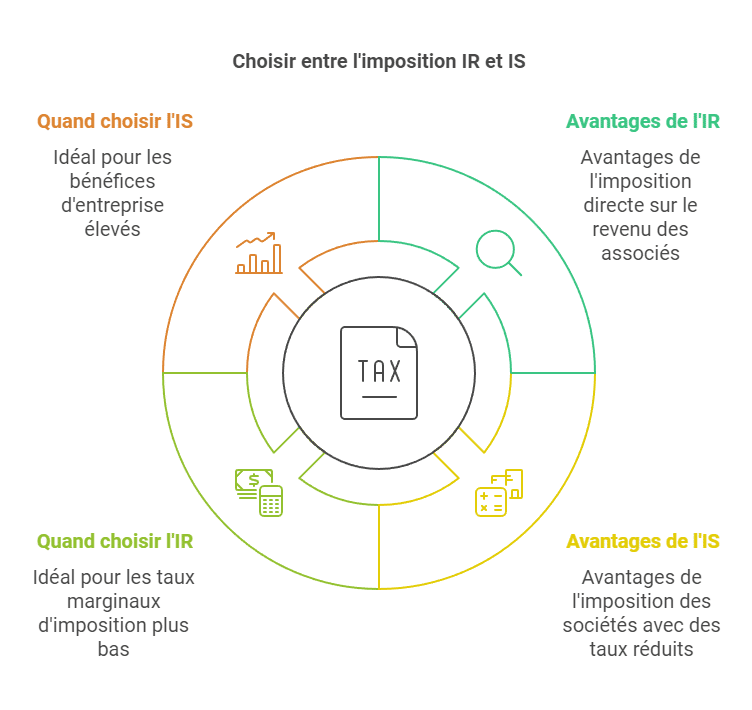

L’Imposition dans les Sociétés : Coisir entre IR et IS

Certaines structures comme les EURL, les sociétés civiles ou les SNC (éventuellement remplacée ici par les SARL et SASU ayant opté pour l’IR) permettent une imposition directe des bénéfices au niveau des associés.

Avantages de l’IR :

- Transparence fiscale : la société elle-même n’est pas imposée, les bénéfices sont ajoutés directement aux revenus des associés.

- Taux progressif : les tranches d’imposition (0 %, 14 %, 30 %, 41 %, 45 %) peuvent être avantageuses si les revenus des associés sont faibles ou modérés.

- Déduction des déficits : les pertes de l’entreprise peuvent être compensées avec les autres revenus du foyer fiscal, réduisant ainsi la base imposable globale.

Quand choisir l’IR ?

Si le taux marginal d’imposition des associés est inférieur à 30 %, l’IR est souvent plus avantageux que l’impôt sur les sociétés.

Les sociétés soumises à l’impôt sur les sociétés (IS)

Par défaut, les SARL, SAS, SASU et autres sociétés de capitaux sont soumises à l’IS. L’entreprise paie alors directement l’impôt sur ses bénéfices.

Avantages de l’IS :

- Taux réduits pour les PME :

- 15 % sur les bénéfices jusqu’à 38 120 €.

- 28 % sur les bénéfices entre 38 120 € et 500 000 €.

- 33,33 % au-delà

Optimisation des dividendes :

- les dividendes perçus par les associés bénéficient d’un abattement de 40 % avant d’être soumis à l’impôt sur le revenu.

- Flexibilité pour réinvestir les bénéfices dans l’entreprise sans impact immédiat sur la fiscalité des associés.

Quand choisir l’IS ?

Si votre entreprise génère des bénéfices importants, l’IS peut offrir une fiscalité plus avantageuse, notamment grâce aux taux réduits pour les PME.

Le choix entre IR et IS dépendra de tes revenus, de tes projets de réinvestissement et de ta stratégie patrimoniale. Je te conseille d’en discuter avec un comptable e-commerce pour faire un choix éclairé et optimisé.

Tu l’auras compris, choisir un statut juridique pour ton e-commerce, dépends de ta situation personnelle, de tes ambitions de revenus et de tes objectifs de croissance. Même si cet article t’a éclairé, prend le temps de discuter avec un expert-comptable e commerce. Il t’aiguillera sur la meilleure forme juridique à choisir pour ton business !

Simplifiez la gestion de votre TVA européenne avec l’expertise de nos fiscalistes. Prenez rendez-vous dès aujourd’hui pour sécuriser votre développement à l’international.

Business développeur chez Eurofiscalis, j’ai pour objectif de simplifier et vulgariser les règles de TVA pour les e-commerçants et les sociétés s’exportant à l’international. Je sais combien cela peut être complexe et fastidieux, et je suis convaincu que mon expérience et mes connaissances peuvent aider les entreprises à comprendre et à respecter les réglementations fiscales en vigueur.

Probablement le cabinet comptable le plus expert en commerce international et ecommerce

Lorsque des passionnés de la TVA intracommunautaire se retrouvent, cela fait des étincelles

Comment gérer la TVA de ses ventes sur TikTok Shop ? Tu es vendeur e-commerce et tu te lances sur TikTok Shop ? Avant de faire des erreurs qui pourraient te coûter cher, prends quelques

La vérité sur la TVA Sociale : ce que vous devez vraiment savoir avant qu’elle ne débarque. La TVA sociale : cette idée de réforme fiscale revient en force dans le débat public en France,

Fichiers comptables Amazon : Déclarer sa TVA avec le Rapport des Transactions Amazon Vous êtes vendeur Amazon et la TVA et… comment dire… c’est un peu la jungle ? Entre les ventes locales, les ventes

Comment obtenir un numéro de TVA en Irlande ? Vous vous posez la question : comment obtenir un numéro TVA en Irlande pour votre entreprise ? 🤔 Qu’il s’agisse de respecter les obligations fiscales –