Les opérations complexes : analyser les opérations de travail à façon

- Publié le :

- Temps de lecture : 12 min

Devenez incollable sur les règles de TVA avec notre formation d’une journée sur les règles de TVA intracommunautaire

Certaines opérations complexes réalisées dans l’Union européenne peuvent combiner flux physiques de marchandises et prestations de service. Lorsqu’une entreprise expédie des biens ou matériaux destinés à être façonnés par un prestataire situé dans un autre Etat membre, il est important d’identifier les flux de la marchandise, les acteurs en jeu et dans quels pays ils sont situés afin de respecter les règles de TVA applicables. Nous décryptons ici pour vous les différents scénarios possibles d’opérations de travail à façon ainsi que les obligations qui en découlent en matière de TVA.

Qu'est-ce qu'une opération de travail à façon ?

Sur le plan fiscal, le travail à façon est à considérer au même titre qu’une prestation de service et doit être distingué des opérations de réparation. Pour être qualifié de travail à façon, il faut en effet que le travail du façonnier conduise à la réalisation d’un produit nouveau. Trois autres conditions doivent également être remplies :

- Le façonnier ne devient pas propriétaire des matériaux apportés par le donneur d'ordre ;

- Il peut fournir une partie des matériaux nécessaires au façonnage mais leur valeur ne doit pas excéder celle des biens fournis par le donneur d'ordre ;

- Enfin, il doit restituer à l'identique ou équivalent les matériaux apportés par le donneur d'ordre.

En termes d’opérations intracommunautaires, on parle d’opération de travail à façon lorsque votre entreprise française expédie de la marchandise à un façonnier établi dans un autre Etat membre ; le nouveau produit réalisé peut revenir en France, rester dans le pays du façonnier ou être livré dans un autre pays. Vous devrez considérer à la fois le flux physique de la marchandise et la prestation réalisée pour le traitement de vos opérations en matière de TVA. En effet, même si le façonnage est assimilé à une prestation, il vous faudra notamment déposer une déclaration d’échanges de biens (DEB) pour chaque flux entre deux Etats membres. Des règles spécifiques s’appliquent selon que l’opération soit réalisée de façon bilatérale ou trilatérale.

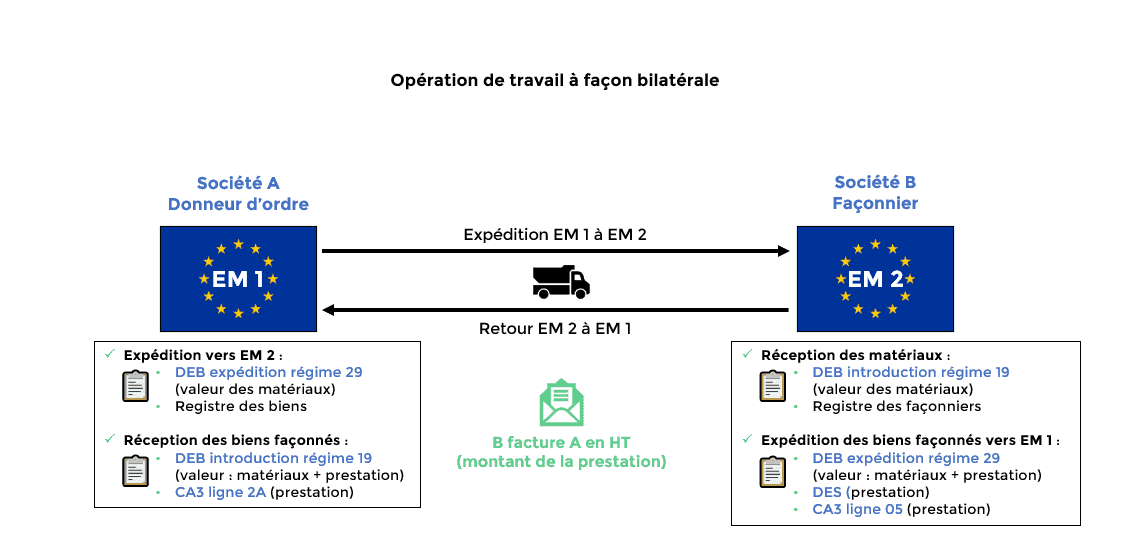

Les règles de TVA des opérations bilatérales

On parle d’opération de travail à façon bilatérale lorsque votre entreprise française expédie des matériaux à un façonnier identifié à TVA dans un autre pays de l’UE, et qu’il vous retourne ensuite le produit façonné. Le façonnier vous facture dans ce cas la prestation réalisée en HT, pour laquelle vous êtes redevable de la TVA en France. Nous avons ici deux flux physiques de la marchandise, à l’expédition et au retour en France, et un flux financier.

Voici vos obligations selon que vous soyez le donneur d’ordre (A) ou le façonnier (B). Lorsque l’entreprise A expédie les biens dans le pays de la société B, il s’agit d’un simple flux physique et le bien expédié n’est alors pas soumis à TVA dans le pays du façonnage. Le donneur d’ordre A doit toutefois déclarer ce flux dans une DEB expédition en régime 29 dans laquelle il indique la valeur marchande des matériaux. Il doit également enregistrer cette expédition dans son Registre des biens expédiés à titre temporaire. De son côté, l’entreprise B dépose une DEB introduction en régime 19 à réception des biens et les renseigne dans son Registre des façonniers. Il facture au donneur d’ordre sa prestation en HT et lui retourne ensuite le produit fini. Ici, la prestation de façonnage suit la règle générale des prestations de service selon laquelle la TVA est due par le preneur de la prestation dans son pays. Le façonnier B doit ainsi déclarer le montant de sa prestation dans une déclaration européenne de service (DES) et sur sa CA3 en ligne 05. Le donneur d’ordre A autoliquide de son côté la TVA dans son pays en renseignant la valeur du façonnage en ligne 2A de sa CA3. Concernant le flux retour des biens façonnés, il devra d’une part être déclaré par le façonneur dans une DEB expédition en régime 29 et par le donneur d’ordre dans une DEB introduction en régime 19, en indiquant cette fois la valeur des matériaux augmentée du montant HT de la prestation. Tous les deux mettent enfin à jour leurs registres respectifs.

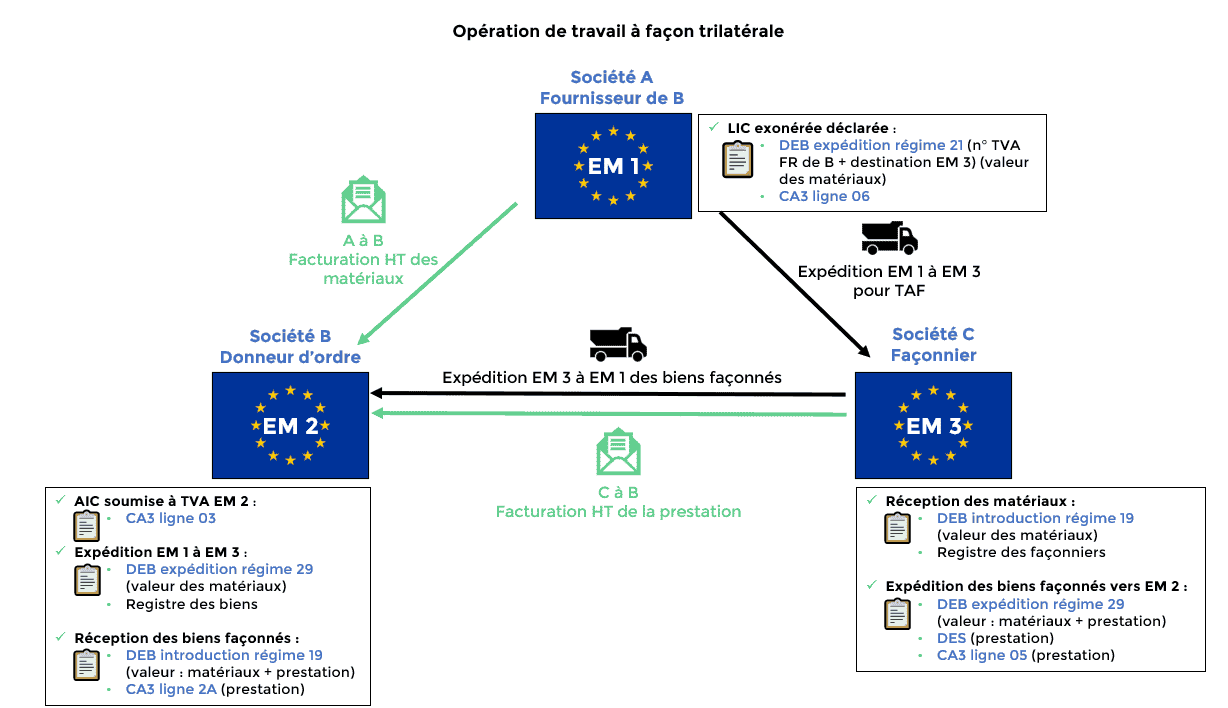

Les opérations de travail à façon trilatérales : application des mesures de simplification

Si vos opérations de travail à façon font intervenir trois acteurs et/ou trois pays différents, elles sont alors qualifiées d’opérations à façon trilatérales. Dans ce cas de figure, la règle générale veut que le donneur d’ordre s’identifie à TVA dans l’Etat membre où le façonnage est réalisé. Des mesures de simplification dispensent cependant le donneur d’ordre de s’identifier dans le pays du façonnage lorsque les biens retournent dans son Etat membre. Si votre entreprise française est le donneur d’ordre d’une opération à façon trilatérale et que le façonnier vous retourne la marchandise, vous pouvez appliquer cette simplification dans les cas suivants :

- Vous faites réaliser deux prestations successives par deux façonniers différents dans le même Etat membre ;

- Vous faites réaliser deux prestations successives dans deux Etats membres différents ;

- Vous achetez de la marchandise dans un Etat membre 1 et faires réaliser le façonnage dans ce même pays ;

- Vous achetez des biens dans un Etat membre 1 et faites réaliser le façonnage dans un Etat membre 3 (voir exemple ci-dessous).

Important !

Même dans ces situations, si les biens façonnés ne vous sont pas retournés, vous serez obligé de vous identifier dans l’Etat membre où le façonnage est réalisé.

L’exemple ci-dessus illustre le cas où votre entreprise française est le donneur d’ordre (B) d’une opération à façon trilatérale. Vous achetez des biens à votre fournisseur A dans un Etat membre 1, qui expédie directement la marchandise dans le pays du façonnier (C). Les produits façonnés vous sont ensuite livrés en France. Vous pouvez appliquer les mesures de simplification et ne pas vous identifier dans le pays de C. Nous avons ici deux flux financiers. Votre fournisseur vous facture HT la marchandise au titre d’une livraison intracommunautaire à destination du pays du façonnier et indique sur sa facture votre numéro de TVA français ; cette livraison est taxable en France. Le façonnier vous facture de son côté sa prestation de façonnage en HT, pour laquelle vous êtes également redevable de la TVA en France.

Quelles sont vos obligations selon que vous soyez A, B ou C ? Le fournisseur A doit déclarer sa livraison intracommunautaire à destination de B dans une DEB expédition en régime 21, et renseigne la valeur des matériaux en ligne 06 de sa CA3. De son côté, le donneur d’ordre B doit autoliquider la TVA due sur cette acquisition dans son pays et déclarer la valeur des biens en ligne 03 de sa CA3. Il doit également déclarer la livraison des biens dans le pays du façonnier dans une DEB expédition en régime 29 et dans son Registre des biens expédiés à titre temporaire. Les marchandises étant livrés directement chez le façonnier C, celui-ci doit déposer une DEB introduction en régime 19 à réception des matériaux dans son pays. Il doit également renseigner son Registre des façonniers. Une fois le façonnage effectué, l’entreprise C facture le donneur d’ordre en HT pour la prestation réalisée et déclare le montant de la prestation en DES et sur la ligne 05 de sa CA3. Il dépose enfin une DEB expédition en régime 29, en indiquant la valeur des matériaux majorée du montant HT de la prestation, lorsqu’il expédie les biens façonnés dans le pays du donneur d’ordre. A réception de la marchandise, le donneur d’ordre déclare de son côté ce flux physique dans une DEB introduction en régime 19 et autoliquide la TVA dans son pays sur le montant de la prestation en renseignant la ligne 2A de sa CA3.

Quelles informations apporter sur vos registres ?

Le Registre des biens expédiés à titre temporaire :

Le donneur d’ordre d’une opération à façon est tenu de consigner l’expédition des biens à façonner dans son Registre des biens expédiés à titre temporaire, sur support papier ou numérique. Il doit y indiquer, par ordre chronologique des expéditions :

- La désignation des biens ou matériaux ;

- La quantité (poids, volume ou unité) ;

- Le lieu de destination ;

- La date de l'expédition ;

- La date du retour ;

- La nature de l'opération (travail à façon) ;

- Le numéro de TVA intracommunautaire du façonnier.

Le Registre des façonniers :

De son côté, le façonnier doit suivre la réalisation du travail à façon dans son Registre des façonniers en y indiquant, par ordre chronologique de réception des biens ou matériaux :

- La désignation et l'adresse du donneur d'ordre ;

- La nature, la quantité et la date de réception des matériaux ;

- La nature, la quantité et la date de sortie des produits transformés et livrés ;

- Le numéro de TVA intracommunautaire du donneur d'ordre ;

- Les stocks détenus à l'issue des opérations (l'état du stock peut être tenu mensuellement).

Importation DDP en Belgique

Belgique Importation DDP en Belgique Dans le monde dynamique du commerce international, il est indispensable d’avoir une compréhension nuancée des différents termes et conditions qui

Formation formulaire 2044

Formation déclarer ses revenus fonciers : comment remplir le formulaire 2044 ? La réussite d’un investissement locatif repose en grande partie sur une gestion fiscale

Taxes sur l’alcool en France

Taxes sur l’alcool en France Quels sont les taxes sur l’alcool en France? En ce début d’année, le gouvernement français a mis à jour les

Sécurisez vos flux et formez-vous à la TVA auprès de notre équipe d’expert

Eurofiscalis Academy est un organisme de formation. Nos formations sont réalisés via teams par notre formatrice Marie Bertrand expert en TVA intracommunautaire

TVA & Douane Post Brexit

Classe virtuelle intra-entreprise

Durée : 7 heures

TVA & Douane Post Brexit

Classe virtuelle intra-entreprise

Durée : 7 heures

TVA & Douane Post Brexit

Classe virtuelle intra-entreprise

Durée : 7 heures