Alt du trenger å vite om MVA i Frankrike: Den ultimate guiden.

MVA gjelder for nesten alle produkter og tjenester i Frankrike, samt i de fleste land verden over. Denne guiden gir deg all nødvendig informasjon, enten du driver et fransk selskap, et europeisk selskap eller en virksomhet utenfor EU. På bare 20 minutter vil du forstå hvordan du kan selge eller kjøpe i Frankrike uten å bekymre deg for MVA-kostnader, og hvordan en skatteagent i Frankrike kan bistå deg med å utvide til det franske markedet.

Merverdiavgift i Frankrike er en indirekte skatt og den franske statens største inntektskilde. I 2014 utgjorde den rundt 157 milliarder euro – nesten halvparten av statens totale inntekter. Det er viktig å huske at det kun er sluttforbrukeren som faktisk betaler MVA, mens bedrifter krever inn avgiften på vegne av staten og overfører den videre til skattemyndighetene.

MVA påløper alle økonomiske transaksjoner som selvstendig næringsdrivende utfører – vederlagsbaserte transaksjoner. EU-kommisjonen fastsetter minimumssatser, men hvert land bestemmer sine egne MVA-satser innenfor disse rammene.

Begrepet MVA-pliktig person

Definisjon

En MVA-pliktig person i Frankrike er en fysisk eller juridisk person som selvstendig og regelmessig driver en forretning.

Alle bedrifter og selskaper som selger varer eller tilbyr tjenester, er dermed forpliktet til å betale MVA. Det finnes imidlertid noen unntak, for eksempel:

- Kommersielle agenter

- Franske filialer av utenlandske selskaper

- Forvaltning av et sameie for skip

En MVA-pliktig er ikke nødvendigvis ansvarlig for å betale MVA for hver enkelt transaksjon, men en som er ansvarlig for å betale MVA (den betalende), er alltid MVA-pliktig. Den betalende er den som overfører MVAen til staten. Bedriften som fakturerer for en tjeneste eller et varekjøp, og pålegger MVA på fakturaen, må betale den innsamlede MVAen til staten.

Hvem er ikke MVA-pliktig i Frankrike?

De som ikke er MVA-pliktige i Frankrike, er personer som ikke driver forretning eller er i en avhengig stilling, som for eksempel ansatte – det er selve selskapet som er MVA-pliktig.

Ikke-skattepliktige inkluderer:

- Ansatte og personer med en underordnet hierarkisk stilling samt en arbeidskontrakt.

- Hjemmearbeidere, hvis inntekt anses som lønn (forutsatt at de utfører sitt arbeid i henhold til vilkårene fastsatt i arbeidsloven, artikkel L. 721-1, L. 721-2 og L. 721-6).

- Personer som har inntekt fra en sporadisk og ikke-gjentakende aktivitet.

- Selvstendig næringsdrivende eller småbedrift innebærer generelt ikke MVA-plikt.

Hvordan fungerer MVA?

MVA beregnes på salgsprisen for et produkt eksklusiv avgift, basert på den gjeldende satsen for produktet i det aktuelle landet. Det finnes ulike MVA-satser (normale eller reduserte) avhengig av hvilke varer eller tjenester som selges. Selskapet fastsetter en salgspris ekskl. MVA, benytter den gjeldende MVA-satsen i Frankrike, og fakturerer kunden med totalbeløpet, inkl. MVA. Bedrifter er dermed ansvarlige for å kreve inn merverdiavgiften fra kundene og betale den videre til statskassen.

MVA-satser som gjelder i Frankrike, Korsika, DOM- spesielle territorier

MVA-satser i Frankrike

Størstedelen av salget av varer og tjenester er merverdiavgiftspliktig i Frankrike. Det finnes fire forskjellige MVA-satser:

- Standard MVA-sats på 20 %: Gjelder for flertallet av varer og tjenester som ikke dekkes av de andre satsene.

- Redusert MVA-sats på 10 %: Gjelder for hoteller, restauranter, passasjertransport, medisiner som ikke dekkes av trygd, osv.

- Redusert MVA-sats på 5,5 %: Gjelder for mange matvarer, grunnleggende nødvendigheter, bøker, kino, skolekantiner, samt gass- og strømabonnementer.

- Redusert MVA-sats på 5,5 %: Gjelder for mange matvarer, grunnleggende nødvendigheter, bøker, kino, skolekantiner, samt gass- og strømabonnementer.

MVA-satser i Korsika

- Standardsats på 20 %: Gjelder for flertallet av varer og tjenester som ikke omfattes av de andre satsene (dette gjelder de samme produktene som i Metropolitan France, bortsett fra alkohol som konsumeres på stedet).

- Redusert sats på 10 %: Gjelder for catering, alkoholholdige drikker konsumert på stedet, bygningsrenoveringsarbeid, m.m.

- Redusert sats på 5,5 %: Gjelder for mange matvarer, grunnleggende nødvendigheter, bøker, kino, m.m.

- Redusert sats på 2,1 %: Gjelder for overnatting, transport, medisiner som refunderes, gass- og strømabonnement, osv.

- Redusert sats på 0,9 %: Gjelder for ulike produkter som live-show, m.m.

MVA-satser i Guadeloupe, Martinique og Réunion

- Standardsats på 8,5 %: Gjelder for flertallet av varer, det vil si produkter som ikke omfattes av de andre satsene.

- Redusert sats på 5,5 %: Gjelder for visse matvarer.

- Redusert sats på 2,1 %: Gjelder for overnatting, transport, catering, boligrenoveringsarbeid, grunnleggende nødvendigheter som gass- og strømabonnement, utstyr og tjenester for funksjonshemmede, medisiner, m.m.

- Redusert sats på 1,75 %: Gjelder for diverse produkter som dyr til slakting, m.m.

- Redusert sats på 1,05 %: Gjelder for trykte medier (presse).

MVA på andre oversjøiske territorier

MVA-satsene i Fransk Polynesia er som følger:

- Standardsats 16%

- Mellomliggende sats 13%

- Den reduserte satsen 5%

Merverdiavgift gjelder kun for fast eiendom i Saint-Barthélemy.

Merverdiavgift gjelder ikke i følgende territorier: Fransk Guyana, Mayotte, Ny-Caledonia, Saint-Martin, Saint-Pierre-et-Miquelon og Wallis-et-Futuna.

MVA-fritak i Frankrike

MVA gjelder ikke ved visse omsetninger av varer eller tjenester:

- Medisinsk og paramedisinsk behandling

- Analyse- og medisinsk biologiarbeid

- Leie av møblerte eller umøblerte boliger til boligformål, samt utleie av land og bygninger til landbruksformål, eller ubebygd grunn og tomme lokaler

- Visse undervisningsaktiviteter

- Sjansespill og pengespill

- Forsikrings- og gjenforsikringsvirksomhet

- Enkelte former for handel innen fellesskapet

- Operasjoner utført av ideelle organisasjoner (under visse betingelser)

De forskjellige MVA-ordningene i Frankrike

Ved etablering av virksomhet må gründeren velge sin MVA-ordning ved å fylle ut et skjema. Avhengig av hvilken ordning som velges, er rapporteringsforpliktelsene forskjellige.

Skjemaer som skal fylles ut basert på valgt juridisk status

- For enkeltpersonforetak utenfor EIRL: P0-skjemaet

- For en EIRL: EIRL P-skjemaet

- For en SAS, SASU eller et annet kommersielt selskap enn SARL: M0-skjemaet (Cerfa 11680*02)

- For inkorporering av en SARL: M0-skjemaet (Cerfa 13959*03)

- For utenlandske selskaper: E00

Skjemaer som skal fylles ut basert på valgt juridisk status

I Frankrike kan bedrifter velge mellom flere ulike MVA-ordninger, som er tilpasset spesifikke behov og situasjoner. Målet med denne teksten er ikke å gå i detalj på de enkelte ordningene, men jeg har utarbeidet en fullstendig artikkel som forklarer de ulike MVA-ordninger i Frankrike.

Det viktigste du trenger å vite, er at det finnes tre MVA-ordninger i Frankrike, og valget avhenger av den juridiske formen på virksomheten din og nivået på omsetningen.

- Forenklet reelt regime: Dette regimet er ment for små selskaper med omsetning under visse terskler. Det forenkler rapporteringsprosessen ved å kreve halvårlige foreløpige betalinger, med en årlig justering.

- Normalt faktisk regime: Dette regimet gjelder for mellomstore og store selskaper. MVA-rapportering må sendes inn enten månedlig eller kvartalsvis, avhengig av omsetning.

- MVA-fritak: Denne ordningen gjelder for svært små selskaper med omsetning under en viss terskel. De er fritatt fra å betale MVA, men kan heller ikke få tilbake MVA på kjøpene sine.

Hvem bør registrere seg for fransk MVA, og hvorfor?

Registrering for MVA i Frankrike er obligatorisk for alle bedrifter som utfører såkalte «avgiftspliktige» aktiviteter i Frankrike. Denne registreringen gir bedriftene rett til å importere varer til Frankrike, lagre produkter på fransk territorium, fakturere MVA på sine salg og kreve tilbake MVA på sine kjøp.

Hvorfor bør du registrere deg for MVA i Frankrike?

Utenlandske selskaper må registrere seg for MVA i Frankrike dersom de utfører avgiftspliktige transaksjoner på fransk territorium. Dette omfatter aktiviteter som:

- Importere eller eksportere varer til og fra Frankrike

- Anskaffelser eller leveranser innen EU

- Lagring av produkter i Frankrike for videresalg til B2B- eller B2C-kunder

- Tjenesteyting i Frankrike

- Salg med DDP (Delivered Duty Paid) til franske kunder

Aktiviteter som krever et fransk MVA-nummer

Noen spesifikke transaksjoner krever et MVA-nummer i Frankrike, eksempel:

- Import og eksport

- Varelagring i Frankrike

- Kjøp av varer/tjenester mellom selskaper som driver i EU-land

- Leveranser av varer i Frankrike

- Tjenester utført i Frankrike eller for franske kunder

Hvem kan få et fransk MVA-nummer?

Alle utenlandske selskaper, enten de er etablert i EU eller ikke, kan få et fransk MVA-nummer. De må oppfylle følgende betingelser:

- Være pålagt MVA i etableringslandet

- Utføre avgiftspliktige aktiviteter i Frankrike

- Send inn en søknad om MVA-registrering til SIEE i Noisy-le-Grand

- Ikke-europeiske selskaper er pålagt å bruke en skatterepresentant i Frankrike

Hvilket beløp MVA skal betales til de franske skattemyndigheten?

For å unngå dobbeltbeskatning av en vare, gjelder regelen om MVA-fradrag. Som vi har sett tidligere, krever bedrifter inn MVA fra kundene sine, og dette er MVA som samles inn. Samtidig betaler bedrifter MVA når de kjøper varer. For å unngå dobbeltbeskatning trekker selskaper fra MVA de har betalt på kjøpene, i sin franske CA3-mva-melding. Dette kalles fradragsberettiget merverdiavgift.

La oss se på et eksempel: Skobutikken DUPONT selger sko til kundene sine og kjøper de samme skoene fra leverandøren. I sin CA3-melding vil DUPONT betale MVA som er samlet inn ved salget til kundene (innkrevd MVA) og trekke fra MVA de har betalt til leverandøren (fradragsberettiget MVA).

For å beregne MVA-beløpet som skal betales til staten, bruker du bare formelen:

Merverdiavgift som skal betales = innkrevd merverdiavgift – fradragsberettiget

Hvordan rapportere og betale MVA til de franske skattemyndighetene?

Når bedriften din er opprettet og den første måneden med aktivitet har gått, er det på tide å rapportere og betale den franske merverdiavgiften. Det første trinnet er å opprette en konto på impots.gouv.

Hvordan oppretter du bedriftskontoen din på skattetatens nettside?

Din profesjonelle konto gir deg tilgang til skattemyndighetenes tjenester. Du vil kunne utføre alle dine MVA-forpliktelser fra denne kontoen. Alle skattedokumenter relatert til din virksomhet vil bli lagret her, og du må logge inn for å gjennomføre dine MVA-oppgaver i Frankrike. En meldingsfunksjon er også integrert for å forenkle kommunikasjonen med ditt lokale skattekontor (SIE).

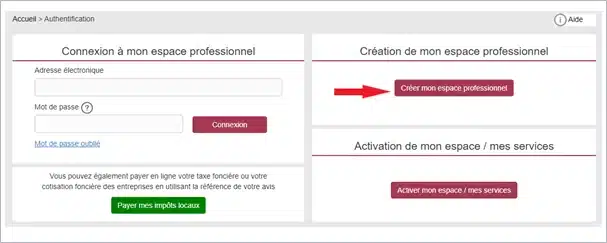

For å opprette kontoen din, gå til nettsiden impots.gouv.fr og klikk på knappen «Votre espace professionnel».

For å opprette en profesjonell konto, klikk på knappen “Créer mon espace professionnel”.

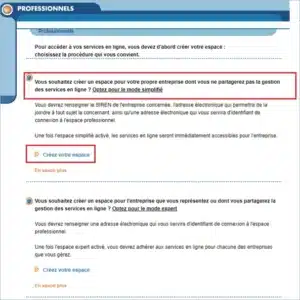

Velg “Vous souhaitez créer un espace pour votre propre entreprise dont vous ne partagerez pas la gestion des services en ligne : optez pour le mode simplifié”, og deretter klikk på “Créez votre espace”.

Det er bare å fylle ut alle feltene og informasjonene som kreves:

Når skjemaet er korrekt utfylt, vil du motta en aktiveringslink via e-post. Vær oppmerksom på at denne linken kun er gyldig i 72 timer.

Etter at du har aktivert kontoen din, vil du motta en aktiveringskode per post, sendt til selskapets hovedkontor. Denne koden brukes til å bekrefte gyldigheten av adressen din samt identiteten på den som har forespurt tilgang.

Nå som kontoen din er opprettet og bekreftet, la oss se på hvordan du deklarerer og betaler fransk MVA.

Hvordan fylle ut sin franske MVA-oppgave i CA3?

Gå til nettsiden Accueil impots.gouv.fr | impots.gouv.fr og logg inn på ditt profesjonelle område. I fanen «mes services» klikker du på «TVA».

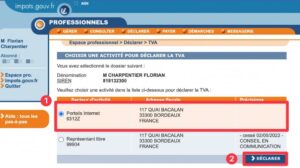

Deretter velger du selskapet ditt og klikker på «déclarer».

Sjekk ditt franske MVA-regime og velg deretter perioden som gjelder for rapporteringen.

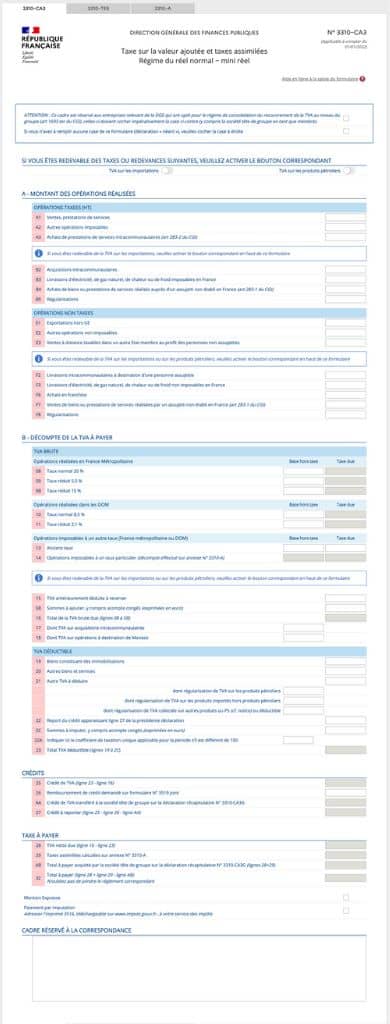

Du kommer til din CA3 3310-CA3. Dette er den elektroniske versjonen av din MVA-rapportering i Frankrike.

Hvordan fylle ut MVA-rapporten CA3?

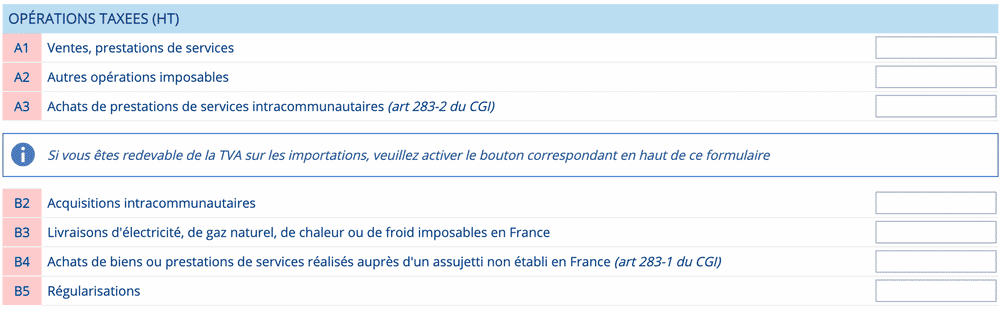

Avgiftspliktige transaksjoner

Linje A og B gjør aktiviteter som er pålagt MVA i Frankrike. Du må fylle ut beløpene eksklusiv MVA for transaksjonene som ble gjennomført i forrige måned. I disse feltene skal følgende operasjoner føres:

- Salg av varer og tjenester i Frankrike

- Kjøp av varer fra EU eller utenfor EU

- Kjøp eller leie av programvare fra et selskap i EU

- Underleverandørarbeid for et selskap i EU

Linje | Beskrivelse | I hvilket tilfeller? |

A1 | Slag/tjenester | Fakturering av varer eller tjenester i Frankrike |

A2 | Andre avgiftspliktige transaksjoner | Kjøp av tjenester skjer fra et selskap utenfor EU |

A3 | Kjøp av kommunale tjenester | Kjøp av tjenester fra et selskap i EU (eks abonnement, programvare). |

A4 | Import (unntatt petroleumsprodukter) | Kjøp av varer fra et selskap utenfor EU |

B2 | Kjøp av kommunale varer og tjenester | Kjøp av varer fra et selskap i EU |

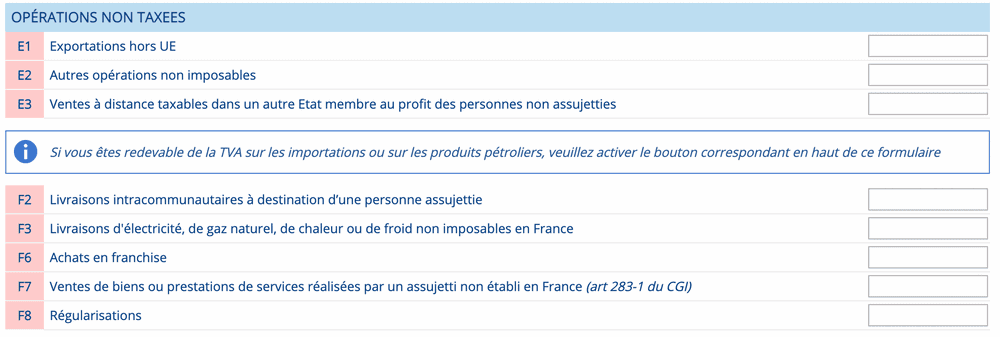

Ikke-avgiftspliktige transaksjoner

Disse gjelder transaksjoner som ikke er underlagt MVA i Frankrike. Eksempler inkluderer:

- Eksport til land utenfor EU

- Fjernsalg til ikke-MVA-pliktige kunder i EU

- Salg av varer innenfor EU

Linje | Beskrivelse | I hvilket tilfelle? |

E1 | Eksport til land utenfor EU | Salg av varer til land utenfor EU |

E2 | Andre ikke-avgiftspliktige transaksjoner | Unntak for fagopplæring, og tjenester som leveres til en kunde i EU (utenfor Frankrike) |

E3 | Internasjonalt nettsalg som er avgiftspliktige i et annet EU-land til ikke-MVA-pliktige personer | MVA-pliktig når salg i EU (utenfor Frankrike) overstiger 10 000 € årlig omsetning til private kunder |

F2 | Leveranser av varer mellom selskaper som er registrert for MVA i forskjellige EU-land. | Salg av varer til en bedriftskunde innen EU (utenom Frankrike) |

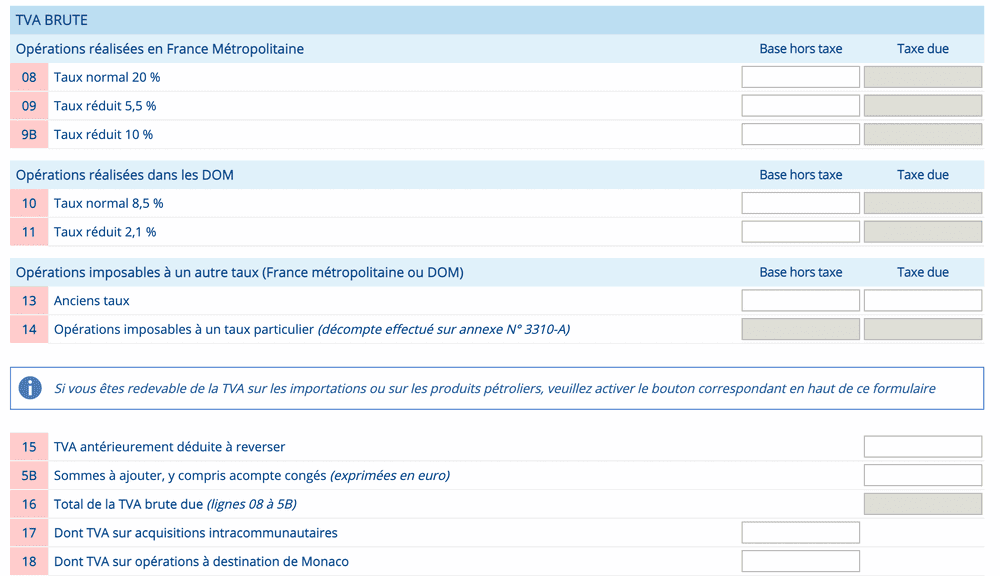

Bruttomoms

I denne sammenhengen skal du angi omsetningen uten MVA som er avgiftspliktig etter de aktuelle MVA-satsene.

Linje | Satser | I hvilket tilfelle? |

08 | Standardssats 20 % | For majoriteten av salget av varer og tjenesteytelser |

09 | Standardssats 5,5 % | Matvarer, produkter for kvinnelig hygiene, utstyr og tjenester for personer med nedsatt funksjonsevne, bøker i alle formater, billetter til forestillinger og kino, arbeid for å forbedre boligens energiytelse. |

9B | Standardssats 10 % | Overnattingstjenester og camping, forbedringsarbeid på boliger som ikke kvalifiserer for satsen på 5,5 %. |

17 | Når MVA gjelder for kjøp mellom EU-land | For operasjoner som involverer kjøp av varer og tjenester fra en MVA-registrert virksomhet i et annet EU-land. |

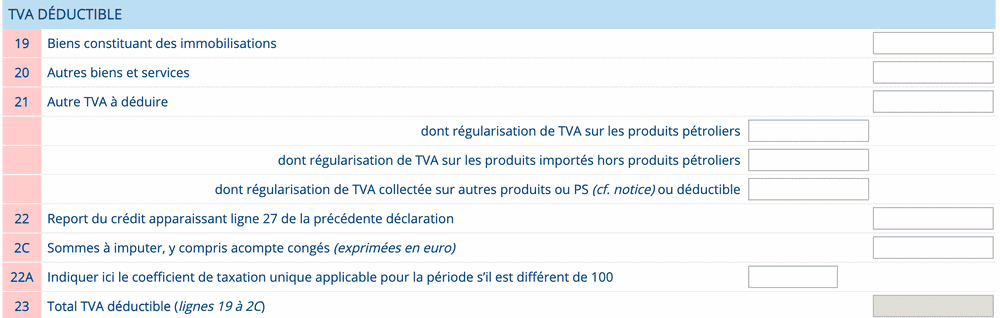

Fradragsberettiget MVA

I denne seksjonen skal du oppgi beløpet uten MVA for dine kjøp.

Linje | Beskrivelse | I hvilket tilfelle? |

19 | Eiendeler som utgjør anleggsmidler | Når du kjøper materiell som ikke er ment for videresalg og kjøpesummen eksklusive mva er høyere enn 500 €. |

20 | Andre varer og tjenester | Her oppgir du all fradragsberettiget MVA for måneden som ikke er relatert til investeringer. |

21 | Andre varer og tjenester | Du kan oppgi beløpet for MVA som er for mye innsamlet i en tidligere måned. |

22 | Overføring av MVA-kreditt | Denne linjen er viktig hvis du hadde MVA-kreditt fra forrige måned som ikke er blitt betalt. MVA-kreditten vil redusere MVA som skal betales for den aktuelle perioden. |

Kredittsaldo og MVA betaling

Når du har fylt ut din franske MVA-rapport (CA3), vil du enten se et beløp som skal betales i linje AB, eller en MVA-kreditt i linje 25.

Hvis du har en betydelig MVA-kreditt og ønsker refusjon, kan du bruke linje 26 for dette formålet. Vær oppmerksom på at for å få refusjon, må det beløpet du krever være høyere enn 760 €. Hvis beløpet er lavere, vil MVA-kreditten som standard bli overført (ved å plassere det på linje 22 i neste rapport).

Bekrefte rapporteringen og betale MVA

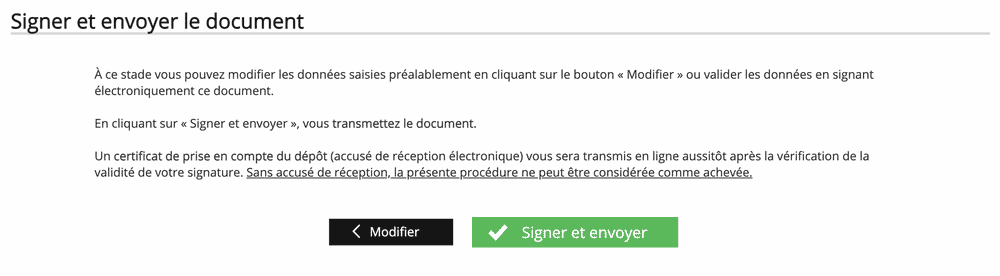

Klikk på knappen «Valider» nederst på siden. Du vil da komme til en oppsummering av MVA-rapporten. Skriv den ut og klikk deretter på «Valider»

For å sende dokumentet klikk på «signer» og send.

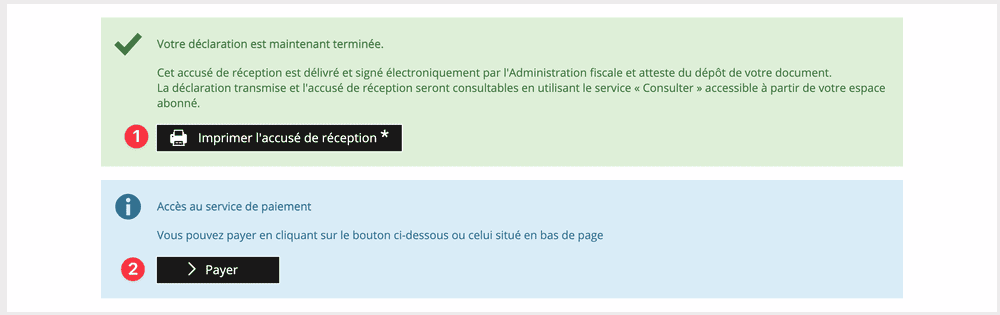

Følgende meldingen vises

Skriv ut mottaksbekreftelsen og klikk på «payer».

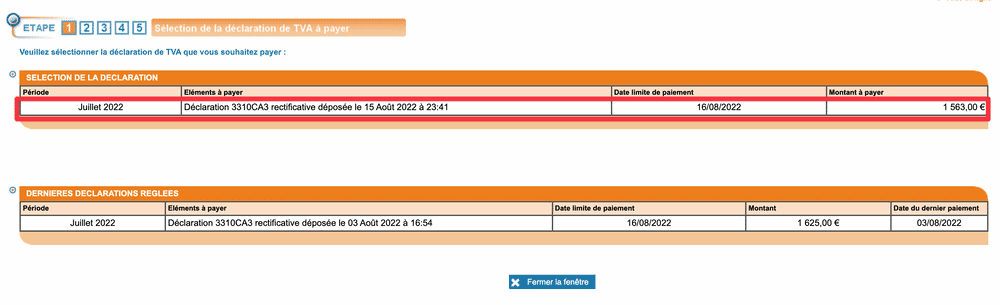

Velg den tilsvarende rapporten, og bokfør betalingen.

Hvordan kan et utenlandsk selskap få refusjon på fransk MVA?

Et utenlandsk selskap som er MVA-registrert i et EU-medlemsland, kan søke om refusjon av MVA betalt i Frankrike. Denne tilbakebetalingen av MVA for forrige år er kun mulig under visse betingelser som vi forklarer nærmere nedenfor.

Hvilke selskaper har rett på refusjon av fransk MVA?

Alle europeiske selskaper kan søke om refusjon av fransk MVA. For ikke-europeiske selskaper kan kun de som har et gjensidig avtale med Frankrike få tilbake MVA betalt i Frankrike. Det er imidlertid tre krav som fortsatt gjelder:

- Selskapene må være MVA-registrert i hjemlandet deres (landet der hovedkontoret er lokalisert).

- De må ikke være etablert i Frankrike (det vil si at de ikke skal ha datterselskap, filial, fransk MVA-nummer, osv.).

- De må ikke ha gjennomført salg eller levering av varer eller tjenester som er MVA-pliktige i Frankrike.

Europeiske selskaper kan søke om refusjon av MVA betalt i henhold til direktiv 2008/9/EF fra Rådet. For selskaper i tredjeland, skjer søknaden om tilbakebetaling av MVA i Frankrike gjennom prosedyren i det 13. direktivet.

Hvilke utgifter er kvalifiserte for refusjon av MVA fakturert i Frankrike?

Ikke alle utgifter kvalifiserer for MVA-refusjon i Frankrike; de må oppfylle følgende kriterier:

- De må være nødvendige for at virksomheten din skal kunne fungere.

- De må være pålagt MVA som anses som fradragsberettiget i Frankrike.

- De må fremgå av en faktura som overholder de franske fakturaregler, og inkludere obligatoriske opplysninger, samt leverandørens MVA-nummer for transaksjoner innen EU.

Hver type utgift har en identifikasjonskode. Denne koden må oppgis på søknaden om refusjon av MVA.

- Drivstoff

- Leie av transportmidler

- Andre utgifter relatert til transportmidler

- Veiskatter og kjøretøyavgifter

- Reiseutgifter (taxis, offentlig transport osv.)

- Overnatting

- Matvarer, drikkevarer og serveringstjenester

- Inngangsbilletter til messer og utstillinger

- Luksusutgifter, underholdning og representasjon

Hvordan søke om refusjon av fransk MVA for EU-selskaper?

Søknaden om refusjon må gjøres online.

For å få tilbake MVA betalt i Frankrike, må du logge deg inn på skattemyndighetenes nettside i ditt etableringsland. Når du sender inn søknaden, må du laste opp alle nødvendige dokumenter. Søknaden kan gjøres enten årlig eller kvartalsvis. For kvartalsvise søknader må MVA-betalingene være minst 400 €. For årlige søknader er minimumsbeløpet 50 €.

Din skatterepresentant i Frankrike kan også hjelpe med å sende inn søknaden på dine vegne.

Hvilke dokumenter må sendes inn?

- Digital kopi av fakturaer der beløpet uten MVA overstiger 1 000 € (250 € for drivstoff).

- Dokumentasjon på utgiftene, når grunnlaget for beskatning som er angitt på hvert av disse dokumentene, overstiger et visst beløp.

- Om nødvendig, fullmakt der selskapet har utpekt en representant til å gjøre søknadsprosessen på deres vegne.

Frist for refusjon

Prosedyren tar tid. Først vil de franske skattemyndighetene verifisere om selskapet ditt er MVA-registrert i ditt hjemland. De vil også kontrollere at du har overholdt dine skatteplikter.

Når verifiseringen er fullført, tar prosessen omtrent 4 måneder. Denne perioden kan forlenges med 2 måneder hvis det mangler dokumenter eller om det kreves ytterligere informasjon. Etter denne perioden vil du få svar fra myndighetene. Hvis svaret er positivt, vil refusjonen skje innen 10 dager etter at det er mottatt.

Hvordan selvberegne MVA ved import for franske importører?

Siden 2022 har alle importører automatisk hatt rett til å selvberegne MVA ved import i Frankrike. Nå betaler du ikke lenger MVA til tollvesenet, men du selvberegner den direkte på din franske MVA-rapport.

Ansvaret for innsamling av MVA på import har blitt overført fra DGDDI (generaldirektoratet for toll og direkte skatter) til DGFiP (den franske generaldirektoratet for offentlige finansier). Når du gjør toll-meldinger, blir informasjonen sendt videre til de franske offentlige finansene, som overfører beløpene for dine importerte varer til din franske MVA konto.

Hvem er kvalifisert for selvberegning av MVA ved import i Frankrike?

Alle franske eller utenlandske selskaper som har et fransk MVA-nummer, har rett til den generelle ordningen for selvberegning av fransk MVA ved import. Det kreves imidlertid at selskapet er underlagt det ordinære MVA-systemet.

Hvordan fungerer ATVAI?

Du har frem til den 24. i måneden etter importen for å rapportere MVA. MVA-forfallsdatoen for importen er datoen du mottar din kvittering for henting (BAE). Fra og med den 14. i hver måned kan du sjekke forhåndsutfylte beløp på din online rapporter. Dette gjelder kun beløpene for dine endelige importerte varer, hvor MVA er skyldig: du må manuelt legge inn beløpene for importene som ikke er MVA-belagt og for varer i suspensjonsordningen. Vær også oppmerksom når du gjør forenklede toll-meldinger.

Hvis disse ikke er fullført eller justert før den 14. i måneden etter importen, må du legge dem inn manuelt i din MVA-rapporten. For å sjekke de forhåndsutfylte MVA-beløpene, må du logge deg inn på din tollkonto på nettet og få tilgang til ATVAI-tjenesten: der kan du laste ned detaljene for de forhåndsutfylte beløpene. Hvis du ikke har en konto på douane.gouv, kan du opprette en ved å klikke her.

Hvordan selvberegne MVA på import i CA3?

Du vil finne det avgiftspliktige grunnlaget av importene dine i den nye linjen A4 i ramme A: som nevnt, gjelder dette verdiene uten MVA for dine endelige importerte varer. Du kan bekrefte eller endre disse beløpene etter at de er verifisert. Du må derimot manuelt legge inn de andre importene som følger:

- Linjer A5, E5 og E6: Skatteregimer med suspensjon

- Linje E4: Importer med fritak

- Linje F6: Importer uten MVA

I ramme B skal du deretter fordele beløpene etter MVA-satsene i de nye linjene I1 til I6. Her vil også kun de HT-beløpene og den MVA som er skyldig for dine endelige importerte varer være forhåndsutfylt. Du må verifisere disse, korrigere dem om nødvendig, og legge til verdiene for dine varer som er i suspensjonsordningen (RFS).

Kjøp uten MVA i Frankrike

Ordningen for kjøp med MVA-fritak gir eksportbedrifter muligheten til å be leverandørene sine fakturere uten MVA. Dette forhindrer at bedrifter får et betydelig MVA-kreditt, og forbedrer dermed deres kontantstrøm.

Hvordan fungerer kjøp med MVA-fritak?

Ordningen for MVA-kvoter i Frankrike lar bedrifter som hovedsakelig driver med eksport eller intrakommunale leveranser kjøpe varer uten MVA fra sine franske leverandører. MVA-kvoten, det vil si beløpet som tillates å kjøpes uten MVA, er summen av dine eksportleveranser og intrakommunale leveranser utført året før.

Hvordan få attest for kjøp med MVA-fritak?

For å motta en faktura uten MVA fra leverandørene dine, må du levere en årlig attest for kjøp med MVA-fritak. Denne attesten skal bekrefte at varene som kjøpes er ment for eksport eller for intrakommunal forsendelse.

Attesten utstedes av de franske skattemyndighetene og kan fås når som helst, forutsatt at du oppfyller kvalifikasjonskravene. For utenlandske selskaper kan denne attesten kun utstedes etter første året med MVA-registrering i Frankrike.

Spesielle regler for MVA i DOM- Oversjøiske departementer

De oversjøiske departementene (DOM) – Guadeloupe, Martinique, Guyane, La Réunion og Mayotte – har en spesiell status når det gjelder MVA. I motsetning til det metropolitanske Frankrike, anses ikke DOM som en del av det europeiske toll- og MVA-området. Derfor gjelder det andre MVA-regler der, med spesifikke satser og særordninger.

Jeg har en fullstendig artikkel om MVA-reglene for DOM. Den inneholder alle reglene som gjelder for både franske og DOM-baserte selskaper.

DOM: et eksportterritorium

I handelsmessig forstand behandles DOM som eksportterritorier. Transaksjoner med varer mellom det metropolitanske Frankrike og DOM anses som eksport og import. Dette betyr at varer levert fra det metropolitanske Frankrike til DOM er fritatt for MVA, mens varer levert fra DOM til Frankrike er underlagt fransk MVA ved import.

Forenkle håndteringen av din europeiske MVA med ekspertisen til våre skatteeksperter. Bestill time i dag for å sikre din utvikling på internasjonale markeder.